Corporate Finance - Finanzierung

Betriebliche Finanzierungsentscheidungen betreffen Maßnahmen zur Beschaffung finanzieller Mittel zur Deckung des unternehmerischen Kapitalbedarfs für Investitionen sowie zur Wahrung des finanziellen Gleichgewichts. In der zahlungsorientierten Sichtweise ist ein Finanzierungsvorgang ein Zahlungsstrom, der mit einer Einzahlung beginnt und danach Auszahlungen erwarten lässt.

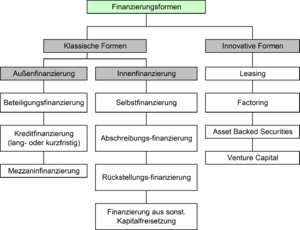

Arten der Finanzierung

Wie aus obiger Abbildung ersichtlich erfolgt eine Unterteilung der einzelnen Finanzierungsarten nach der Herkunft des Kapitals in die Bereiche Außen- und Innenfinanzierung. Bei der Außenfinanzierung erfolgt ein Mittelzufluss von außerhalb des Unternehmens stehenden Personen oder Unternehmen. Bei der Innenfinanzierung erwirtschaftet das Unternehmen das benötigte Kapital selbst aus seinem Umsatzprozess.

Daneben existieren noch einige Sonderformen der Finanzierung (z.B. Factoring, Leasing etc.), welche sich weder der Außen- noch der Innenfinanzierung eindeutig zuordnen lassen.

Nach der Rechtsstellung des Kapitalgebers oder der Kapitalgeberin kann in Eigen- und Fremdfinanzierung unterschieden werden. Bei der Eigenfinanzierung erhöht sich das Eigenkapital. Die zusätzlichen Eigenmittel werden durch Personen, die bereits am Unternehmen beteiligt sind, durch neue Anteilseigner oder durch das Unternehmen selbst aufgebracht. Bei der Kredit- oder Fremdfinanzierung wird dem Unternehmen Fremdkapital zugeführt. Für die Überlassung dieses Kapitals hat das Unternehmen Zinsen zu zahlen. Nach der Dauer der Fremdkapitalüberlassung können kurz-, mittel- und langfristige Kreditfinanzierungen unterschieden werden, wobei die Grenze zwischen diesen Bereichen fließend ist. Es ist üblich, Kredite mit einer Laufzeit von bis zu einem Jahr dem kurzfristigen und Kredite mit einer Laufzeit ab vier Jahren dem langfristigen Bereich zuzuordnen. Kurzfristig überlassenes Fremdkapital sind z.B. Lieferantenkredite, Kundenanzahlungen oder Kontokorrentkredite.

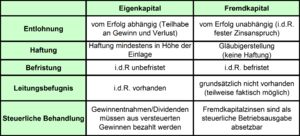

Unterscheidung Eigen- und Fremdkapital:

Eigenkapital ist Kapital, das dem Unternehmen dauerhaft zur Verfügung steht, während das Fremdkapital von außenstehenden Dritten lediglich für eine bestimmte Zeitspanne, gegen Zahlung von Zinsen zur Verfügung gestellt wird. Nach Ablauf der vereinbarten Laufzeit ist stets die Rückzahlung der aushaftenden Summe an den Fremdkapitalgeber oder die Fremdkapitalgeberin fällig.

In Abhängigkeit davon, ob finanzielle Mittel als Eigenkapital oder Fremdkapital in die Unternehmung fließen, erwerben die Kapitalgeber völlig unterschiedliche Ansprüche gegenüber dem Unternehmen.

Die Unterschiedlichkeit dieser Ansprüche lässt sich dabei grundsätzlich durch folgende Gegenüberstellung der wesentlichen Charakteristika von Eigen- und Fremdkapital verdeutlichen:

Verschiedene Finanzierungsmittel sind nach diesen Kriterien weder der Eigenfinanzierung noch der Fremdfinanzierung eindeutig zuzuordnen bzw. vereinigen sie Merkmale beider Finanzierungsformen. Man spricht in diesem Zusammenhang von „Mezzaninfinanzierung“ bzw. „hybrider“ Finanzierung (z.B. Genussrechte, stille Gesellschaft, Gesellschafterdarlehen etc.).

Beteiligungsfinanzierung

Bei der Außenfinanzierung wird dem Unternehmen Kapital von außen zugeführt. Wird das Kapital in Form von zusätzlichem Eigenkapital durch alte oder neue Anteilseigner aufgebracht, liegt eine Beteiligungsfinanzierung vor (diese Form wird als Außen- und Eigenfinanzierung bezeichnet). Dabei haben die Rechtsform einer Unternehmung und deren Größe einen wesentlichen Einfluss auf die Möglichkeiten der Eigenkapitalaufbringung von außen.

Der Einzelunternehmer oder die Einzelunternehmerin kann das betriebliche Eigenkapital von außen nur durch Zuführung weiterer Teile aus seinem Privatvermögen erhöhen.

Ähnlich ist es auch bei Personengesellschaften: Das zusätzliche Kapital wird durch die Gesellschafter des Unternehmens aufgebracht. Hierbei ist es grundsätzlich möglich, dass neue Gesellschafter und Gesellschafterinnen zu den bisherigen hinzutreten und eine Kapitaleinlage tätigen. Da Kapitalgeber und Kapitalgeberinnen nicht immer zur Haftung und zur Übernahme der Geschäftsführung eines Unternehmens bereit sind und dies zudem von den bisherigen Gesellschaftern und Gesellschafterinnen gegebenenfalls auch nicht gewünscht wird, ist eine Beteiligungsfinanzierung bei der offenen Gesellschaft (OG) problematisch. Die Rechtsform der Kommanditgesellschaft (KG) bietet hier die Möglichkeit, dass Gesellschafter und Gesellschafterinnen in Form von Kommanditisten und Kommanditistinnen aufgenommen werden können, die zusätzliches Eigenkapital zur Verfügung stellen, aber sowohl von einer über die Einlage hinausgehenden Haftung als auch von der Geschäftsführung ausgeschlossen sind.

Die Gesellschaft mit beschränkter Haftung (GmbH) ist eine Gesellschaft mit eigener Rechtspersönlichkeit (juristische Person), an der die Gesellschafter und Gesellschafterinnen mit Einlagen auf das in Stammanteile zerlegte Stammkapital beteiligt sind und für die Gesellschaftsschulden nicht persönlich haften. Bei einer GmbH beträgt das Mindeststammkapital EUR 35.000, wobei die einzelnen Stammeinlagen zumindest EUR 70 zu betragen haben. Sollen im Rahmen einer Kapitalerhöhung neue Mittel von den bisherigen oder neuen Gesellschaftern und Gesellschafterinnen zugeführt werden, so bedarf dies einer Änderung des Gesellschaftsvertrages, die nur mit einer Mehrheit von Dreiviertel der abgegebenen Stimmen beschlossen werden kann. Da für den Handel von GmbH-Anteilen (ebenso wie für Kommanditanteile) kein organisierter Markt existiert und die Übertragung von solchen Anteilen relativ aufwendig ist (Notariatsakt, Eintragung im Firmenbuch), eignen sich GmbH-Anteile nur beschränkt zur Aufbringung großer Eigenkapitalbeträge.

Die Möglichkeiten und Besonderheiten der Beteiligungsfinanzierung bei Aktiengesellschaften werden in der Folge etwas detaillierter beschrieben.

Aktiengesellschaften

Bei einer Aktiengesellschaft (AG) handelt es sich um eine Gesellschaft mit eigener Rechtspersönlichkeit (juristische Person), deren Gesellschafter und Gesellschafterinnen mit Einlagen auf das in Aktien zerlegte Grundkapital beteiligt sind, ohne persönlich für die Verbindlichkeiten der Gesellschaft zu haften. Die Rechtsform der AG eignet sich am besten für die Aufbringung großer Eigenkapitalbeträge, da

das Haftungskapital in viele kleine Teilbeträge (=Aktien) aufgeteilt ist, so dass eine Beteiligung bereits mit geringem Kapital möglich ist;

die Aktien an der Börse gehandelt werden können und damit eine hohe Fungibilität aufweisen. Trotz dauerhafter Kapitalbereitstellung kann der einzelne daher seinen Anteil relativ leicht am Sekundärmarkt weiterverkaufen.

Unter einem Sekundärmarkt versteht man jenen Markt, auf dem Wertpapiere laufend ge- und verkauft werden (z.B. Börse).

Der Mindestnennbetrag des Grundkapitals einer Aktiengesellschaft beträgt EUR 70.000.

Die Aktien einer AG sind i.d.R. übertragbar und vererblich und gewähren dem Aktionär oder der Aktionärin zum einen das Recht auf Gewinnanteile (Dividenden) sowie Teilhabe am Liquidationserlös bei Auflösung der Gesellschaft, zum anderen ein Stimmrecht in der Hauptversammlung, und drittens ein Bezugsrecht bei Ausgabe neuer Aktien. Man unterscheidet zwischen Stammaktien und Vorzugsaktien. Letztere sind in Bezug auf Gewinnansprüche gegenüber den ersteren bevorzugt, können jedoch ohne Stimmrecht sein. Sie werden z.B. ausgegeben, wenn eine Inhaberfamilie neues Kapital beschaffen, aber ihre Stimmenmehrheit nicht aufgeben will.

Unter eigenen Aktien werden Aktien verstanden, die durch die Gesellschaft selbst erworben wurden. Der Erwerb eigener Aktien stellt eigentlich eine Rückzahlung der Einlage an die Aktionäre und Aktionärinnen dar, was laut AktG grundsätzlich verboten ist. Deshalb ist der Erwerb eigener Aktien nur in bestimmten Fällen gestattet, wie etwa zur Abwehr eines schweren, unmittelbar bevorstehenden Schadens infolge eines Kursverfalls. Der mit den erworbenen Aktien verbundene Anteil am Grundkapital darf außerdem zusammen mit jenen anderen Aktien, die die AG bereits erworben hat und noch besitzt, 10% des Grundkapitals nicht übersteigen. Aus eigenen Aktien hat die Gesellschaft keine Rechte d.h. auch das mit den eigenen Aktien verbundene Stimmrecht kann in der Jahreshauptversammlung nicht ausgeübt „es ruht“.

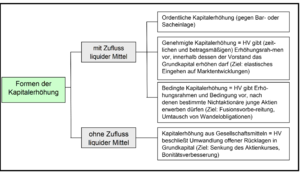

Kapitalerhöhung bei Aktiengesellschaften

Benötigt eine bereits bestehende AG weiteres Eigenkapital (Eigen- und Außenfinanzierung) , so kann sie nicht die Aktionäre zu Nachschüssen verpflichten. Es besteht aber die Möglichkeit, das Grundkapital zu erhöhen, indem sie im Zuge einer Kapitalerhöhung neue Aktien (junge Aktien) gegen Bar- oder Sacheinlagen mindestens in der Höhe ihres Nennbetrags ausgibt. Bei der effektiven Kapitalerhöhung (= Kapitalerhöhung mit Zufluss liquider Mittel) unterscheidet man drei Arten (vgl. Abbildung 3).

Innenfinanzierung

Mit Innenfinanzierung wird die Erwirtschaftung von finanziellen Überschüssen aus der Unternehmenstätigkeit, also aus dem Absatz von Produkten, Dienstleistungen oder dem Verkauf von nicht (mehr) betriebsnotwendigen Vermögensgegenständen, bezeichnet. Die Bezeichnung darf jedoch nicht darüber hinwegtäuschen, dass auch bei dieser Finanzierungsform die finanziellen Mittel von außen in das Unternehmen gelangen. Der Unterschied zur Außenfinanzierung liegt darin, dass die Finanzmittel nicht von den Kapitalgebern und Kapitalgeberinnen, sondern von Marktpartnern und Marktpartnerinnen stammen. In der Literatur hat sich eine Einteilung der Innenfinanzierung in Selbstfinanzierung, Finanzierung aus Abschreibungen, Finanzierung durch Rückstellungen sowie Finanzierung aus sonstigen Kapitalfreisetzungen durchgesetzt (vgl. Abbildung 1).

Selbstfinanzierung

Unter offener Selbstfinanzierung wird die Finanzierung durch Gewinneinbehaltung verstanden. Die Selbstfinanzierung hat keine finanzmittelschaffende Wirkung, weil allein durch die Tatsache der Einbehaltung keine neuen Finanzmittel geschaffen werden. Die Selbstfinanzierung hat vielmehr finanzmittelbewahrende Wirkung, weil durch die Gewinneinbehaltung der Abfluss finanzieller Mittel verhindert wird. Durch diese Verhinderung einer Auszahlung ergibt sich die positive Finanzierungswirkung. Bei Personengesellschaften erfolgt die offene Selbstfinanzierung, indem die Antelseigner und Anteilseignerinnen auf eine Entnahme verzichten. Bei Kapitalgesellschaften kann eine offene Selbstfinanzierung entweder durch die Dotierung von Gewinnrücklagen oder durch den Gewinnvortrag in das folgende Geschäftsjahr erfolgen.

Die stille Selbstfinanzierung vollzieht sich über die Bildung stiller Reserven Wenn die Vermögenswerte des Unternehmens niedriger ausgewiesen werden, als sie tatsächlich sind, oder die Verbindlichkeiten zu hoch (z.B. weil zu hohe Rückstellungen gebildet wurden), ist das faktische Eigenkapital des Unternehmens höher als das in der Bilanz ausgewiesene. Die Differenz zwischen dem in der Bilanz ausgewiesenen und dem tatsächlichen Eigenkapital bezeichnet man als stille Reserve. Stille Reserven entstehen dadurch, dass erzielte Gewinne oder eingetretene Wertsteigerungen durch Bewertungsmaßnahmen, die das Bilanzrecht erlaubt bzw. vorschreibt, in der Bilanz nicht ausgewiesen werden müssen bzw. nicht ausgewiesen werden dürfen.

Die stille Selbstfinanzierung hat gegenüber der offenen Form den Vorteil, dass die Beträge überhaupt nicht als Gewinne in Erscheinung treten und folglich in der Periode ihrer Entstehung nicht der Besteuerung unterliegen, während die Bildung offener Rücklagen mit Ausnahme der unversteuerten Rücklagen nur aus versteuerten Gewinnen erfolgen kann. Die Finanzierungswirkung der stillen Selbstfinanzierung wird davon beeinflusst, ob es sich um steuerlich anerkannte Maßnahmen handelt oder nicht. Handelt es sich um steuerlich nicht anerkannte Maßnahmen, so wird nur der unternehmensrechtliche Jahresüberschuss als Ausgangsgrundlage der Gewinnverwendungspolitik und damit der offenen Selbstfinanzierung geringer als möglich ausgewiesen. Es werden zusätzlich finanzielle Mittel in Höhe der gebildeten stillen Reserven im Unternehmen gebunden, die nicht zur Ausschüttung gelangen können, sodass eine liquiditätsbewahrende Wirkung eintritt. Ein steuerlicher Vorteil durch niedrigere Steuern ist damit jedoch nicht verbunden.

Für nicht emissionsfähige Unternehmen, also solche, die nicht den Kapitalmarkt für Zwecke der externen Beteiligungsfinanzierung in Anspruch nehmen können, stellt die Selbstfinanzierung häufig die einzige Chance zur Schaffung neuen Eigenkapitals dar. Unabhängig von der Rechtsform machen ferner

das Entfallen fester Verzinsungs- und Tilgungsleistungen,

die Vermeidung von Emissionskosten sowie die

die Erhaltung der Herrschafts- bzw. Mehrheitsverhältnisse

die besondere Attraktivität der internen Finanzierung aus.

Finanzierung aus Abschreibungsgegenwerten

Abschreibungen sind Aufwandsgrößen, die gebildet werden, um Anschaffungs- bzw. Herstellungskosten langlebiger Vermögensgegenstände auf die gesamte Nutzungsdauer zu verteilen.

Auch Abschreibungen können positive Finanzierungswirkungen hervorrufen. Unmittelbar führt eine Abschreibung selbstverständlich nicht zu einer Verbesserung der Liquiditätssituation. Bei Kapitalgesellschaften, die nur Gewinne ausschütten können, führt die Abschreibung zu einer Verminderung des Jahresüberschusses und somit zu einer Verringerung des Ausschüttungspotenzials. Nur durch diese indirekten Auswirkungen ergibt sich, wie bei der offenen Selbstfinanzierung, ein finanzmittelbewahrender Effekt.

Bei der Finanzierung aus Abschreibungen findet eine Vermögensumschichtung statt, indem der Nutzleistungsabgang der Potenzialfaktoren in liquide Mittel umgewandelt wird.

Neben diesem finanzmittelbewahrenden Effekt der Abschreibungsgegenwerte lässt sich ein Kapazitätserweiterungseffekt nachweisen, der in der Literatur auch als Lohmann-Ruchti-Effekt Im Jahre 1953 stellten Martin Lohmann und Hans Ruchti (sprich Ruschti) einen Effekt dar, der besagt, dass Gegenstände des Anlagevermögens sich selbst finanzieren, wenn die ihnen jeweils zugeordnete Abschreibung vom Markt über die Verkaufspreise zurückgeholt werden kann. Dieser Effekt wurde allerdings schon vorher in Das Kapital von Karl Marx und Friedrich Engels beschrieben, weswegen er selten auch als Marx-Engels-Effekt zu finden ist. Obwohl beide als die ursprünglichen Entdecker gelten könnten, hat sich die Benennung Lohmann-Ruchti-Effekt durchgesetzt bezeichnet wird.

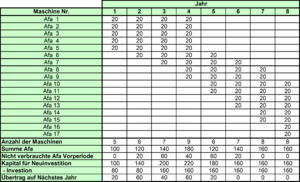

Lohmann-Ruchti-Effekt

Dieser Effekt tritt ein, wenn die durch die Abschreibungswerte freigesetzten Mittel sofort wieder in neue Maschinen reinvestiert werden. Unter der Voraussetzung, dass

die Beschaffungspreise für die Maschinen nicht steigen,

die Nutzungsdauer (n) für alle Maschinen gleich ist,

eine Kapazitätserweiterung sinnvoll und die zusätzlich produzierten Produkte auch absetzbar sind,

Einzahlungsüberschüsse erzielt werden und

vergleichsweise kleine Aggregate zugekauft werden können

ergibt sich die maximal mögliche Kapazitätserweiterung (KE) nach der Gleichung

\mathrm{KE=}2•nn+1

Das bedeutet, dass sich bei einer Nutzungsdauer von 4 Jahren ohne zusätzliches Kapital (nur aus Abschreibungsgegenwerten!) die Maschinenzahl um den Faktor 1,6 steigern lässt (siehe dazu folgendes Beispiel).

Angabe: In der Ausgangslage besitzt ein Unternehmen 5 Maschinen mit Anschaffungskosten von jeweils 80 und einer Nutzungsdauer von 4 Jahren. Nach Ende der Nutzungsdauer werden die Maschinen jeweils ausgeschieden. Abschreibungsgegenwerte werden sofort in neue Maschinen investiert. (Hinweis: die Ganzzahligkeitsbedingung muss eingehalten werden d.h. man kann keine halben Maschinen kaufen, daher der Übertrag in nachfolgender Lösung)

Lösung:

Ab dem Jahr 7 bleibt die Anzahl der Maschinen immer konstant auf 8 das sind 160% der 5 Maschinen in der Ausgangssituation.

Finanzierung aus Rückstellungen

Rückstellungen werden für einen künftigen Aufwand des Unternehmens gebildet, bei dem die genaue Höhe oder der Fälligkeitstermin unbekannt ist. Die Dotierung einer Rückstellung mindert den Gewinn des Unternehmens. Der entsprechende Gegenwert kann nicht ausgeschüttet werden, sondern verbleibt im Unternehmen. Er kann, so lange er nicht anderweitig in Anspruch genommen wird, zur Finanzierung des Unternehmens eingesetzt werden. Es ergibt sich somit ein ähnlicher finanzmittelbewahrender Effekt wie bei den Abschreibungen. [1]

Besonders deutlich tritt der Effekt bei langfristigen Rückstellungen, insbesondere bei Pensionsrückstellungen, auf. Gibt ein Unternehmen seinen Mitarbeitern und Mitarbeiterinnen eine Zusage für eine betriebliche Alterszusatzversorgung (sog. Betriebsrente), muss das Unternehmen ab dem Zeitpunkt der jeweiligen Zusage Pensionsrückstellungen bilden. Die Inanspruchnahme erfolgt jedoch erst, wenn der Mitarbeiter oder die Mitarbeiterin in Ruhestand geht. In der Zwischenzeit (die oft Jahrzehnte dauern kann!) lassen sich die Rückstellungsgegenwerte zur Finanzierung einsetzen.

Der Finanzierungseffekt aus Rückstellungen resultiert also aus der Tatsache, dass der Aufwand sofort verrechnet wird, die liquiditätswirksame Auszahlung aber erst zu einem späteren Zeitpunkt erfolgt.

Unternehmen, die überwiegend junge Mitarbeitern und Mitarbeiterinnen beschäftigen, haben einen starken Finanzierungseffekt durch Pensionsrückstellungen. Je größer der Anteil der Mitarbeitern und Mitarbeiterinnen ist, die in den Ruhestand getreten sind und Betriebsrente ausgezahlt bekommen, desto stärker reduziert sich der Effekt. Wenn die Pensionszahlungen für Mitarbeitern und Mitarbeiterinnen im Ruhestand eine Höhe erreichen, die der Rückstellungsbildung für die aktiven Mitarbeitern und Mitarbeiterinnen entspricht, tritt kein Finanzierungseffekt mehr auf. Dieser Fall liegt bei Unternehmen vor, die eine überaltete Mitarbeiterschaft besitzen oder deren Mitarbeiterzahl stark reduziert wurde.

Finanzierung aus sonstigen Kapitalfreisetzungen

Die Finanzierung aus sonstigen Kapitalfreisetzungen kann zum Einen auf Vermögensumschichtungen, zum Anderen auf Rationalisierungsmaßnahmen beruhen.

Unter Vermögensumschichtung versteht man die Erlangung zusätzlicher finanzieller Mittel durch den Verkauf von nicht betriebsnotwendigem Vermögen. Hat ein Unternehmen zum Beispiel ein nicht unmittelbar für Betriebszwecke benötigtes Grundstück, eine entbehrliche Unternehmensbeteiligung oder dergleichen, so kann es sich über deren Veräußerung die für die Überbrückung eines Liquiditätsengpasses erforderlichen Mittel beschaffen. Man kann auch einen Verkauf von betriebsnotwendigem Vermögen zu Finanzierungszwecken vornehmen, muss dann allerdings gleichzeitig organisieren, dass man das Vermögensgut als Mieter, Mieterin, Pächter oder Pächterin weiter nutzen kann, obwohl man nicht mehr dessen Eigentümer oder Eigentümerin ist. Derartige Geschäfte sind als Sale-and-Lease-Back-Geschäfte bekannt. Auch Forderungsverkäufe in Form von Factoring, Forfaiting und Verkauf an Einzweckgesellschaften, die sich über Asset Backed Securities finanzieren, können als Varianten einer Finanzierung aus Vermögensumschichtung interpretiert werden.

Weiters kann eine Freisetzung finanzieller Mittel durch Rationalisierungsmaßnahmen erfolgen. Unter Rationalisierung versteht man die Realisierung des gleichen Umsatz- und Produktionsvolumens bei verringertem Kapitaleinsatz. Dadurch werden sowohl die Liquidität als auch die Rentabilität gesteigert. Als Beispiele für Finanzmittel freisetzende Rationalisierungsmaßnahmen sind etwa zu nennen:

- Verringerung der Lagerbestände durch genauere Bedarfsplanung und verbesserte Materialdisposition;

- Beschleunigung des Eingangs von Forderungen durch Verkürzung und konsequente Überwachung der Zahlungsziele und Verbesserung des Mahnwesens;

- Rationalisierung im Produktionsbereich durch Aufwandsverringerung aufgrund von Einsparungen bei Personal, Energie, Material etc.

Fremdfinanzierung

Bei der Kredit- oder Fremdfinanzierung wird dem Unternehmen zeitlich befristet Fremdkapital zur Verfügung gestellt. Für die Überlassung dieses Kapitals hat das Unternehmen Zinsen zu zahlen. Dabei mindern die Kreditzinsen als Betriebsausgaben den steuerpflichtigen Gewinn des Schuldnerunternehmens.

Langfristiger Bankkredit und Basel II

Der langfristige Bankkredit ist für kleinere und mittlere Unternehmen, die keinen Zugang zum organisierten Kapitalmarkt haben, die wichtigste und häufig auch die einzige Möglichkeit, langfristig zur Verfügung stehendes Fremdkapital aufzunehmen.

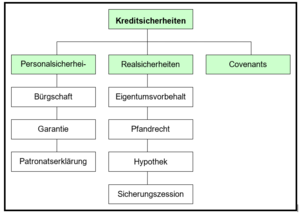

Bei der Einräumung eines Kredits gehen die Kreditgeber ein Rückzahlungsrisiko ein. Mit Hilfe der Kreditwürdigkeitsprüfung versuchen die Kreditgeber, das Risiko abzuschätzen, das sie bei Gewährung des Kredites eingehen. Ist ihnen das Risiko, einen Blankokredit einzuräumen, zu hoch, so werden sie Kreditsicherheiten verlangen, aus denen notfalls ihre Ansprüche befriedigt werden können. Nach ihrer Sicherungsart lassen sich Kreditsicherheiten in Personalsicherheiten, Realsicherheiten sowie Kreditklauseln (Covenants) einteilen (vgl. Abbildung 4).

Personalsicherheiten

Die wohl wichtigsten Personalsicherheiten sind die Bürgschaft und die Garantie. Von einer Bürgschaft spricht man, wenn sich jemand einem Gläubiger gegenüber für den Fall, dass der Hauptschuldner die Verpflichtung nicht erfüllt, zur Befriedigung des Gläubigers bereit erklärt. Diese gewöhnliche Form der Bürgschaft hat im kommerziellen Kreditgeschäft der Banken allerdings kaum Bedeutung. Da am leichtesten durchsetzbar, stellt die Bürge- und Zahlerhaftung die bei Banken beliebteste Form der Bürgschaft dar. In diesem Fall haftet der Bürge als ungeteilter Mitschuldner für die ganze Schuld. Es liegt in der Willkür des Gläubigers, zuerst den Hauptschuldner oder den Bürgen oder beide zugleich zu belangen. Die Bürgschaft ist wegen des damit für den Bürgen verbundenen Risikos grundsätzlich nur gültig, wenn die Verpflichtungserklärung des Bürgen schriftlich abgegeben wird.

Im Gegensatz zum Bürgschaftsvertrag stellt der Garantievertrag einen selbstständigen Schuldvertrag dar, d.h. er ist nicht von einem Grundgeschäft (z.B. Kreditvertrag) abhängig. Der Garant verpflichtet sich zur Erbringung einer im Garantievertrag festgelegten Leistung über erste Aufforderung des Begünstigten und ohne Prüfung des Grundgeschäfts. Garantien sind in der Praxis insbesondere im internationalen Kreditgeschäft üblich.

Von einer Patronatserklärung spricht man dann, wenn eine Konzernmuttergesellschaft sich bereit erklärt, im Bedarfsfall Mittel zur Begleichung der von einer Konzerntochtergesellschaft eingegangenen Verbindlichkeit bereit zu stellen.

Realsicherheiten

Kennzeichen der Realsicherheiten ist, dass neben die persönliche Haftung des Kreditnehmers oder der Kreditnehmerin eine dingliche Haftung tritt.

Wird eine Sache unter Eigentumsvorbehalt geliefert, so bleibt die gelieferte Sache bis zur vollständigen Bezahlung des Kaufpreises durch den Käufer oder die Käuferin im Eigentum des Verkäufers oder der Verkäuferin. Im Insolvenzfall des Käufers oder der Käuferin kommt dem Verkäufer oder der Verkäuferin das Aussonderungsrecht zu, d.h. er kann die Herausgabe der Sache aus der Konkurs- bzw. Ausgleichsmasse fordern. Das Eigentumsrecht an der verkauften Sache kann aber auch vom Verkäufer oder der Verkäuferin an ein den Käufer oder die Käuferin finanzierendes Kreditinstitut abgetreten werden.

Das Pfandrecht gewährt dem Gläubiger oder der Gläubigerin die Möglichkeit, sich bei Nichterfüllung der besicherten Forderungen durch Verwertung der Pfandsache (z.B. Wertpapiere etc.) zu befriedigen. Grundsätzlich muss die Pfandsache dem Pfandgläubiger körperlich übergeben werden.

Das Pfandrecht an unbeweglichen Sachen wird deshalb Hypothek genannt, weil es nicht mit Sachinnehabung durch den Pfandgläubiger verbunden ist. Der Pfandbesteller und Eigentümer oder die Pfandbestellerin und Eigentümerin kann damit die Pfandsache weiterhin nutzen. Dies ist der große Vorteil gegenüber dem Faustpfand, das volkswirtschaftlich gesehen deshalb Nachteile mit sich bringt, weil regelmäßig Nutzungsmöglichkeiten brach liegen: Der verpfändete LKW steht beim Pfandgläubiger oder der Pfandgläubigerin in der Garage. Der Pfandbesteller oder die Pfandbestellerin bräuchte ihn aber unter Umständen dringend, um damit Geld verdienen und so seine Schuld zurückzahlen zu können. Hypotheken werden durch Eintragung in das sog. Lastenblatt des Grundbuchs begründet.

Bei der Sicherungszession ist das Sicherungsgut eine Forderung. Der Schuldner oder die Schuldnerin tritt das Eigentum an einer ihm zustehenden Forderung an den Gläubiger oder die Gläubigerin zur Sicherheit ab. Vereinbarungsgemäß fällt die zur Sicherung zedierte Forderung wieder an den Schuldner oder die Schuldnerin zurück, sobald dieser seine Schuld beglichen hat. Um die Sicherungszession nach außen hin sichtbar zu machen, erfolgt entweder eine Verständigung des Drittschuldners oder der Drittschuldnerin oder aber ein Vermerk in den Geschäftsbüchern (Kundenkonto, Offene Posten-Liste).

Covenants

Zu den Kreditsicherheiten im weiteren Sinne gehören auch die sog. Covenants. Sie können nicht die Aufgabe klassischer Sicherheiten erfüllen, nämlich den Kreditausfall (zumindest teilweise) zu kompensieren. Covenants sollen vielmehr dazu beitragen, dass der Kreditausfall gar nicht erst passiert. Covenants stellen vertragliche Nebenvereinbarungen dar, die den Kapitalnehmer oder die Kapitalnehmerin zur Erbringung freiwilliger Zusatzleistungen anhalten bzw. eine freiwillige Einschränkung seiner Handlungsfreiheiten mit sich bringen. In der Finanzierungspraxis sind Financial Covenants und Legal Covenants zu unterscheiden. [2]

Financial Covenants verpflichten den Kapitalnehmer oder die Kapitalnehmerin zur Einhaltung bestimmter vorgegebener Kennzahlenausprägungen (z.B. Eigenkapitalquote von 20%, fiktive Schuldentilgungsdauer von maximal 5 Jahren etc.). Für den Kapitalgeber oder die Kapitalgeberin gilt bei Einhaltung der vereinbarten Financial Covenants das Ausfallsrisiko als angemessen und vertretbar. Für den Fall der Nichteinhaltung hingegen wird sich der Kapitalgeber oder die Kapitalgeberin bereits vorweg im Kreditvertrag Maßnahmen wie Neuverhandlung der Konditionen, Verlangen von zusätzlichen Sicherheiten oder sogar Fälligstellung des Kredits ausbedingen. Financial Covenants räumen dem Kreditgeber oder der Kreditgeberin damit die Möglichkeit aktiver Maßnahmen bei ersten Anzeichen der Verschlechterung der wirtschaftlichen Situation des Kreditnehmers oder der Kreditnehmerin ein.

Zu den Legal Covenants zählen beispielsweise die Nichtbesicherungsklausel, die Gleichbehandlungsklausel sowie die Drittverzugsklausel. Bei einer Nichtbesicherungsklausel darf der Kreditnehmer oder die Kreditnehmerin keine Sicherheiten zugunsten anderer Gläubiger und Gläubigerinnen bestellen. Unter einer Gleichbehandlungsklausel versteht man die Bestätigung des Kreditnehmers oder der Kreditnehmerin, dass die Forderungen des Kreditgeber oder der Kreditgeberin aus dem Kreditvertrag im Fall der Insolvenz in gleichem Rang mit allen übrigen bestehenden und zukünftigen ungesicherten Forderungen anderer Gläubiger und Gläubigerinnen gegen den Kreditnehmer oder der Kreditnehmerinstehen. Der Grund für diese Klausel besteht darin, dass manche Rechtsordnungen in gewissen Grenzen zulassen, durch Vereinbarung den Rang einer Forderung im Fall der Insolvenz des Schuldners festzulegen. Da die österreichische Rechtsordnung die Rangfolge von Forderungen im Insolvenzfall gesetzlich zwingend regelt, ist die Gleichbehandlungszusicherung eines Kreditnehmers mit Sitz in Österreich im Grunde überflüssig.

Eine Drittverzugsklausel berechtigt den Gläubiger oder die Gläubigerin zur Fälligstellung des Kredits, wenn der Schuldner bei der Erfüllung einer gegenüber einem anderen Gläubiger oder einer anderen Gläubigerinbestehenden Verbindlichkeit in Verzug gerät.

Langfristige Bankkredite sind durch einen fixen oder variablen Nominalzins, einen fixen Nennbetrag, eine fixe Laufzeit und durch feste, im Vorhinein vereinbarte Tilgungsmodalitäten charakterisiert.

Folgende Tilgungsmodalitäten sind bei langfristigen Bankkrediten üblich und finden im sog. Tilgungsplan entsprechende Berücksichtigung:

- Ratentilgung: Der Kredit wird in über die Laufzeit verteilten Teilbeträgen getilgt, wobei meist jährlich gleich bleibende Tilgungsraten gewählt werden. Die Gesamtbelastung (Summe aus Zinsen und Tilgung) nimmt bei der Ratentilgung von Jahr zu Jahr ab, da sich die Zinsen auf die Restschuld bei konstanten Tilgungsraten verringern.

- Annuitätentilgung: Die Gesamtbelastung aus Zinsen und Tilgung bleibt jährlich konstant. Der Tilgungsanteil nimmt innerhalb des Gesamtbetrags jährlich zu, während der Zinsanteil aufgrund der sich verringernden Restschuld jährlich sinkt. Finanzmathematisch lässt sich, wie bereits in der finanzmathematischen Einführung erörtert, die jährlich konstante Gesamtbelastung (Annuität) durch Multiplikation des Darlehensbetrags mit dem Annuitätenfaktor errechnen.

- Gesamttilgung am Ende der Kreditlaufzeit: Die Tilgung des Kredites erfolgt zur Gänze erst am Ende der Laufzeit.

Bei der Aufstellung eines Tilgungsplanes ist zu beachten, dass sowohl bei Raten- als auch bei der Annuitätentilgung tilgungsfreie Jahre vereinbart werden können. In solchen Fällen setzt die Tilgung erst nach Ablauf eines vereinbarten Zeitraumes ein. Sollen über ein oder mehrere Jahre weder Tilgungs- noch Zinszahlungen anfallen, so nennt man diese rückzahlungsfreie Jahre.

Eine weitere Möglichkeit zur Gestaltung von Kreditkonditionen ist die Vereinbarung eines sog. Damnums. Das Damnum ist die Differenz zwischen dem Nennbetrag des Kredits und dem tatsächlich an den Kreditnehmer oder die Kreditnehmerin ausbezahlten Betrag und wird in Prozent des Nennbetrags ausgedrückt. In diesem Fall weicht der Nominalzinssatz vom Effektivzinssatz (= interner Zinssatz) des Darlehens ab.

Zum Besseren Verständnis dazu ein Beispiel [3]

Angabe: Ein Kredit von 20.000 ist in 2 gleichen Jahresraten zurückzuzahlen. An Zinsen werden 4% von der Schuld zu Jahresbeginn gefordert. Das Damnum macht 3% vom Nennbetrag des Darlehens aus, so dass der Kreditnehmer nur 19.400 erhält. Wie hoch ist der Effektivzinssatz (i) des Kredits?

Lösung: Fehler beim Parsen (Syntaxfehler): {\displaystyle \mathrm{0=19.400-}(\mathrm{10.000+800})•1(1+i)-(10.000+400)•1(1+i)2 }

Sind neben dem Damnum noch weitere im Zusammenhang mit der Kreditaufnahme anfallende einmalige (z.B. Vertragserrichtungsgebühr) oder laufende (z.B. Kontoführungsgebühr) Auszahlungen zu berücksichtigen, so sind diese ebenfalls in die zur Ermittlung der Effektivverzinsung aufzustellende Zahlungsreihe mit einzubeziehen.

Basel II

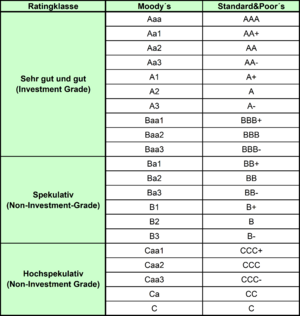

Unter dem Begriff „Basel II“ werden jene Empfehlungen des Baseler Ausschusses für Bankenaufsicht zusammengefasst, die aufgrund ihrer mittlerweile erfolgten europarechtlichen Verankerung europäische Banken dazu verpflichten, für ein nach dem Risiko gestaffeltes Verhältnis zwischen vergebenen Krediten und dem Eigenkapital der Bank zu sorgen (Eigenkapitalunterlegung). Wenn nun für Kreditnehmer mit einer schlechteren (besseren) Bonität mehr (weniger) Eigenkapital unterlegt werden muss, wird sich dies künftig in einem entsprechend höheren (niedrigeren) Kreditzinssatz widerspiegeln. Aussagen über die Fähigkeit eines Unternehmens zur Leistung von Tilgungs- und Zinszahlungen und damit über dessen Bonität bzw. Kreditwürdigkeit erfolgen in Form eines Ratings. Ratings bilden in Form einer Kennzahl die Wahrscheinlichkeit ab, dass ein Kredit nicht mehr vollständig zurückgezahlt werden kann. Ratings können von unabhängigen Dritten (Rating-Agenturen wie z.B. Moody´s, Standard&Poor´s etc.) oder der Bank selbst erstellt werden. In die Rating-Analysen fließen verschiedene quantitative Faktoren (z.B. Jahresabschlusskennzahlen, Branchenvergleiche, gesamtwirtschaftliche Größen etc.) und qualitative Faktoren (z.B. Qualität des Managements, Wettbewerbsposition, Geschäftsstrategie, Marketing etc.) mit ein.

Abb. 5: Ratingklassen

Ein „Aaa“-Rating von Moody´s bzw. „AAA“ (Triple A) von Standard&Poors soll eine herausragend gute Kreditwürdigkeit widerspiegeln. Unternehmen mit z.B. einem „Caa1“-Rating von Moody´s und schlechter sind demgegenüber hochgradig insolvenzgefährdet. Die Rating-Einstufung wird von den Agenturen regelmäßig überprüft. Ändert sich aufgrund neuer Informationen deren Meinung über die Bonität eines Unternehmens, kann dies zu einer veränderten Einstufung führen und in der Folge dann zu niedrigeren oder höheren Fremdkapitalkosten für das Unternehmen.

Anleihen

Eine Anleihe bezeichnet einen langfristigen Kredit, bei dem die Gesamtsumme in einzelne Teilschuldverschreibungen gestückelt wird. Jeder Anlerger und jede Anlegerin, der eine solche Teilschuldverschreibung erwirbt, wird Gläubiger oder Gläubigerin des Unternehmens, das die Anleihe emittiert hat. Diese Teilschuldverschreibungen sind als Wertpapiere verbrieft, die auf einen bestimmten Nennbetrag (z.B. EUR 100) lauten und häufig am Sekundärmarkt gehandelt werden.

Kauft der Anleger oder die Anlegerin die Teilschuldverschreibung innerhalb der Zeichnungsfrist (das ist die Zeitspanne, in der die Anleihe erstmals zur Zeichnung angeboten wird), dann entspricht der zu zahlende Preis dem festgesetzten Emissionskurs. Während der Laufzeit der Anleihe kann diese an der Börse gehandelt werden (ausgenommen sog. Private Placements). Der Kurs, den die Anleihe dann aufweist, richtet sich nach mehreren Faktoren:

Kapitalmarktzinsniveau: Wenn die Anleihe eine höhere Verzinsung erbringt als die derzeit vom Kapitalmarkt gebotene Rendite, wird der Kurs der Anleihe steigen. Umgekehrt wird der Kurs einer Anleihe bei steigendem Kapitalmarktzinssatz sinken.

Steigende Marktzinsen führen aufgrund der nun besser verzinsten Alternativanlagen und der damit verbundenen gesunkenen Attraktivität der Anleihe zu einem geringeren Marktwert (Preiseffekt). Andererseits können die nach dem Zinsanstieg anfallenden Kuponzahlungen nun zu einem höheren Zinssatz reinvestiert werden (Reinvestmenteffekt). In der Konsequenz führt dies zu einem gesunkenen Marktwert (Barwert) und einem gestiegenen Endwert der Anleihe. Im Falle sinkender Marktzinsen verhält es sich genau umgekehrt.

Bonität des Emittenten oder der Emittentin: Für Anleihen von Emittenten und Emittentinnen mit niedriger Bonität verlangt der Investor einen Risikozuschlag in Form eines höheren Zinssatzes. Verschlechtert sich also die Bonität des Emittenten oder der Emittentin, wird auch der Kurs der Anleihe fallen, da die Verzinsung für die neue Bonitätseinstufung zu niedrig ist. Verbessert sich hingegen die Bonität, wird der Kurs der Anleihe steigen. Für Papiere, die mit einem sehr hohen Bonitätsrisiko versehen sind, ist der Ausdruck Junk-Bonds geläufig.

Restlaufzeit der Anleihe: Gegen Ende der Laufzeit nähert sich der Preis der Anleihe dem Rückzahlungsbetrag an.

Zinserträge aus Anleihen unterliegen der 27,5%igen Kapitalertragsteuer. Durch den Kapitalertragsteuerabzug gilt die Einkommensteuer grundsätzlich als abgegolten (sog. Endbesteuerung).

Man unterscheidet folgende Anleiheformen:

Endfällige Kuponanleihe: Eine endfällige Kuponanleihe ist eine festverzinsliche Anleihe, die zur Gänze am Ende der Laufzeit getilgt wird. Die Zinszahlungen werden regelmäßig während der Laufzeit fällig.

Serienanleihe: Bei einer Serienanleihe wird das gesamte Nominale der Anleihe auf einzelne Serien aufgeteilt (üblicher Weise entspricht die Anzahl der Serien der Laufzeit in Jahren). Jedes Jahr wird eine Serie zur Tilgung ausgelost. Die Zinsen werden regelmäßig während der Laufzeit fällig. Zeichnet ein Anleger nur eine Serie der Anleihe, unterliegt er dem sog. Auslosungsrisiko. Da das Los über die jeweils zu tilgende Serie entscheidet, weiß er im Voraus nicht, wann „seine“ Serie getilgt werden wird. Dieses Auslosungsrisiko kann der Zeichner jedoch vermeiden, indem er sein Kapital gleichmäßig auf die einzelnen Serien verteilt.

Nullkuponanleihe (Zero-Bonds): Nullkuponanleihen sind Anleihen ohne laufende Zinszahlungen. Die Tilgung der Anleihe erfolgt zur Gänze am Ende der Laufzeit, die Verzinsung ergibt sich aus der Differenz zwischen Emissions- und Tilgungskurs.

Floating-Rate-Note: Floating-Rate-Notes sind Anleihen mit variabler Verzinsung. Der Zinssatz wird periodisch (z.B. alle sechs Monate) an einen Referenzzinssatz angepasst. Der Anleihezins setzt sich aus dem Referenzzinssatz (z.B. EURIBOR)

Der EURIBOR ist jener Zinssatz, zu dem europäische Banken untereinander Einlagen mit festgelegter Laufzeit innerhalb Europas anbieten.

und der Spanne zusammen. Das Ausmaß der Spanne richtet sich nach der Kreditwürdigkeit des Emittenten: Je schlechter die Bonität, umso höher ist die Spanne. Floating-Rate-Notes können mit Zinsobergrenzen oder Zinsuntergrenzen ausgestattet werden. Bei einem sog. Drop-Lock-Bond wird der Anleihezinssatz, wenn er einmal eine bestimmte Untergrenze erreicht hat, auf diesem Niveau „eingefroren“.Wandelanleihen: Wandelanleihen gewähren zusätzlich zu den normalen Eigenschaften einer Schuldverschreibung das Recht auf Umtausch des Papiers in Aktien.

Bei Aktienanleihen besteht analog zur Wandelanleihe am Ende der Laufzeit ein Wandlungsrecht. In diesem Fall liegt das Recht jedoch beim Schuldner oder bei der Schuldnerin. Es steht dem Emittenten oder der Emittentin somit frei, am Ende der Laufzeit statt des vereinbarten Tilgungsbetrags eine in den Emissionsbedingungen bestimmte Menge Aktien an den Investor auszugeben. Der Emittenten oder die Emittentin wird diese Variante genau dann wählen, wenn der Wert der Aktien unter dem Tilgungsbetrag liegt, im umgekehrten Fall wird der Gläubiger mit der Rückzahlung des geliehenen Kapitals bedient. Im aus Sicht des Gläubigers oder der Gläubigerin schlimmsten Fall erhält dieser am Ende der Laufzeit wertlose Aktien, ein Totalverlust des eingesetzten Kapitals ist somit möglich. Aktienanleihen weisen daher eine über dem Zinssatz herkömmlicher Anleihen liegende Verzinsung auf.

Wandelanleihen werden im Rahmen einer bedingten Kapitalerhöhung ausgegeben. Den Aktionären und Aktionärinnen steht ein Bezugsrecht auf Wandelanleihen zu, welches jedoch durch Hauptversammlungsbeschluss ausgeschlossen werden kann. Nicht gewandelte Wandelanleihen werden gemäß den Anleihebedingungen getilgt. Wandelschuldverschreibungen bieten zumeist geringere Zinsen als andere Anleihen. Sie gewähren aber die Chance, zum Zeitpunkt des möglichen Umtausches einen Kursgewinn zu erzielen.Optionsanleihen: Optionsanleihen gewähren dem Inhaber neben den normalen Gläubigerrechten die Möglichkeit, Aktien oder Anleihen zu vorab festgelegten Bedingungen innerhalb einer bestimmten Frist zu beziehen. Man unterscheidet zwischen Optionsanleihen auf Anleihen und Optionsanleihen auf Aktien. Im Gegensatz zur Wandelschuldverschreibung bleibt der Anleiheteil auch bei Ausübung des Optionsrechts bestehen. Der Optionsschein kann von der Anleihe getrennt werden. Es werden sowohl Anleihen mit Optionsschein, Anleihen ohne Optionsschein als auch die Optionsscheine allein notiert.

Begibt ein Unternehmen eine gewöhnliche Anleihe, so muss es den im Zeitpunkt der Emission geltenden Marktzins zahlen. Wählt es dagegen eine Optionsanleihe, so kann es einen deutlich niedrigeren Zins wählen und damit die Liquiditätsbelastung (zunächst) spürbar verringern. Als Kompensation für den Zinsnachteil muss das Unternehmen den Kapitalgebern allerdings irgendeine Art von Vorteil gewähren. Das tut es, indem es das Recht einräumt, später zu im Voraus fixierten Konditionen Aktien des Unternehmens zu erwerben. Ob sich die Ausübung des Optionsrechts lohnt oder nicht, hängt von der künftigen Entwicklung des Aktienkurses ab.

Gewinnschuldverschreibungen: Gewinnschuldverschreibungen unterscheiden sich von den normalen Anleihen dadurch, dass neben einem fixen (niedrigen) Grundzins ein weiterer von der Dividende abhängiger Gewinnanspruch besteht. Da durch die Ausgabe einer Schuldverschreibung die Rechte der Aktionäre und Aktionärinnen durch den zusätzlichen Gewinnanspruch der Zeichner beeinträchtigt werden, besitzen die Aktonäre und Aktionärinnen ein Bezugsrecht. Die Gewinnschuldverschreibung wird zwar juristisch dem Fremdkapital zugeordnet, durch die Abhängigkeit der Verzinsung vom Gewinn bzw. der Dividende des emittierenden Unternehmens bildet sie de facto aber eine Mischform zwischen Anleihe und Aktie.

Lieferantenkredit

Bei einem Lieferantenkredit räumt der Lieferant oder die Lieferantin dem Kunden freiwillig ein Zahlungsziel ein, d.h. er gestattet ihm, die gelieferte Ware erst nach Verstreichen einer bestimmten Frist zu bezahlen. In der Rechnung wird der Zielpreis (ZP) ausgewiesen, der bei Inanspruchnahme des Zahlungsziels (ZZ) zu leisten ist. Zahlt der Käufer oder die Käuferin innerhalb der ebenfalls angegebenen kürzeren Skontofrist (SF), so kann er vom Zielpreis den Skontosatz (SS) abziehen und hat somit nur den niedrigeren Barpreis (BP) zu entrichten.

Der Lieferantenkredit ist also ein kurzfristig gewährter Kredit, bei dem der Kunde oder die Kundin dem Lieferanten oder der Lieferantin nicht sofort bei Erhalt der Ware die Rechnung bezahlt. Dafür wird ein Zahlungszeitraum (Zahlungsziel) vereinbart, innerhalb dessen offen gebliebene Forderungen beglichen werden müssen.

Der Lieferantenkredit ist i.d.R. ein sehr teurer Kredit, er hat jedoch den Vorteil, dass er ohne umständliche Formalitäten (keine Kreditwürdigkeitsprüfung, keine weiteren Transaktionskosten etc.) gewährt wird.

Wird der sich auf den Zeitraum zwischen dem Ende des Zahlungsziels und dem Ende der Skontofrist (= Skontobezugsspanne, SBS) beziehende Zinssatz (statisch) auf einen effektiven Jahreszinssatz (ieff) umgerechnet, so erhält man folgende Formel:

Zum Besseren Verständnis auch dazu ein Beispiel:

Angabe: Ein Rechnungsbetrag von 10.000 ist innerhalb von 10 Tagen mit 2% Skonto oder innerhalb von 30 Tagen ohne jeden Abzug (netto) zu zahlen. Es ist der Effektivzinssatz des Lieferantenkredits pro Jahr zu ermitteln.

Lösung: Einsetzen in obige Formel liefert:

ieff=(10.000–9.800)/9.800•360/(30–10)=36,73%

Kundenanzahlung

Beim Kundenkredit (Kundenanzahlung) erhält das Unternehmen einen zinslosen Kredit von seinen Kunden und Kundinnen, indem diese bei einer Bestellung eine Anzahlung leisten. Diese Vorgehensweise ist vor allem im Maschinen- und Anlagenbau und bei allen Formen der Einzelfertigung üblich. Durch einen Kundenkredit wird zum einen ein Teil der Planungs-, Konstruktions- und Herstellkosten des Produktes finanziert, zum anderen gibt die Anzahlung dem Unternehmen die Sicherheit, dass die bestellten Güter nach Fertigstellung auch tatsächlich abgenommen werden. Neben einer Finanzierungsfunktion besitzt ein Kundenkredit somit die Aufgabe, das unternehmerische Risiko zu vermindern.

Kundenanzahlungen werden ebenso wie Lieferantenkredite nicht in expliziten Kreditverträgen, sondern im Zuge der allgemeinen Vertragsverhandlungen zwischen den Beteiligten geregelt. Meist macht der Lieferant oder die Lieferantin im Gegenzug Preiszugeständnisse, z.B. in Form eines Rabatts.

Der Kundenkredit ist also ein Kredit, der dadurch entsteht, dass der Abnehmer oder die Abnehmerin einer Ware Zahlungen leistet, bevor deren Lieferung erfolgt.

Auch dazu ein Beispiel: [4]

Angabe: Ein Kaufvertrag enthält die Zahlungsbedingung „40.000 EUR Kaufpreis, 50% als Anzahlung sofort, restliche 50% bei Lieferung in drei Monaten fällig“. Ist die Kundenanzahlung für den Lieferanten oder die Lieferantin günstig, wenn er einen Kalkulationszinssatz von 5% p.a. verwendet und im Gegenzug einen Rabatt von 5% auf den Kaufpreis gewähren müsste?

Lösung: Einsetzen in obige Formel liefert:

Variante mit Kundenanzahlung und Rabatt:

Barwert = 19.000+19.000•(1+0,05)-1/4=37.770

Variante ohne Kundenanzahlung und ohne Rabatt:

Barwert = 40.000•(1+0,05)-1/4=39.515

Die Kundenanzahlung ist für den Lieferanten (finanzmathematisch) ungünstiger, da der Barwert der Einzahlungen um 1.745 (=39.515-37.770) niedriger ist.

Akkreditiv

Ein Akkreditiv ist ein Vertrag zwischen einer Bank und einem Importeur. Die Bank verpflichtet sich, auf Weisung des Importeurs oder der Importeurin Zahlungen an einen Expoteur oder eine Exporteurin zu leisten, wenn letzterer bestimmte Dokumente, die eine Verfügungsmöglichkeit über die gelieferten Waren verbriefen (z.B. Konnossement, Lagerschein), vorlegt. Der Importeur verpflichtet sich, der Bank rechtzeitig entsprechende Zahlungsmittel zur Verfügung zu stellen. Ein solcher Vertrag ist geeignet, die Risiken sowohl des Exporteurs als auch des Importeurs zu mindern. Der Exporteur oder die Exporteurin kann sich darauf verlassen, dass die Zahlungsverpflichtung des Importeurs oder der Importeurin von dem Kreditinstitut erfüllt wird, wenn er die Versanddokumente beibringt. Der Importeur hat bei geeigneter Formulierung der Akkreditivbedingungen die Gewissheit, tatsächlich die vertragsgerechte Leistung zu erhalten.

Kontokorrentkredit

Bankkontokorrentkredite haben den Zweck, den Unternehmen innerhalb festgelegter Kreditrahmen eine gewisse Beweglichkeit in ihrer Finanzgebarung zu geben. Der Kontokorrentkredit kann bis zu einer durch die Bank eingeräumten Höhe ausgenutzt werden (Kreditlinie). Der Sollzinssatz für Kontokorrentkredite liegt gewöhnlich deutlich über den Zinssätzen für langfristige Darlehen. Dem Bankkontokorrentkredit liegen genaue Vereinbarungen über die Bedingungen, unter welchen er eingeräumt wird, zugrunde, wie über die Zinsenhöhe, die Spesen und Provisionsabrechnung. Gestattet die Bank ihrem Kunden oder ihrer Kundin eine Inanspruchnahme über die vereinbarte Kontokorrentkreditlinie hinaus, wird in der Regel eine Überziehungsprovision fällig.

Der Kontokorrentkredit ist also ein Bankkredit, der von einer Bank ihren Kunden und Kundinnen in einer bestimmten Höhe eingeräumt und von diesen je nach Bedarf in wechselndem Umfang bis zur vereinbarten Höchstgrenze in Anspruch genommen wird.

Kontokorrentkredite sind dem Wesen nach kurzfristig. Die volle Ausnutzung des Kreditrahmens ist meist vorübergehend. Falls sie über längere Zeit anhält, kann sie bedenklich sein, weil sie auf eine größere Schuldenlast schließen lässt.

Lombardkredit

Unter einem Lombardkredit versteht man die Gewährung eines kurzfristigen Bankkredits gegen Überlassung eines Faustpfandes. Je nach Art der verpfändeten Sache unterschiedet man zwischen Effektenlombard Effekten = Sammelbegriff für am Kapitalmarkt handelbare und vertretbare (d. h. fungible) Wertpapiere, Warenlombard, Wechsellombard, Forderungslombard und Edelmetalllombard. Am meisten Verbreitung besitzt der Effektenlombard. Je nachdem, um was für Wertpapiere es sich handelt, kommen unterschiedliche Beleihungsgrenzen zum Tragen. Diese liegen für festverzinsliche Wertpapiere bei etwa 80%, für Aktien bei 50 bis 70%, wenn die Papiere an der Börse notiert werden.

Der Lombardkredit ist also ein kurzfristiger Kredit, der durch die Verpfändung von beweglichen Sachen und Rechten besichert ist.

Kreditleihe

Bei der Kreditleihe stellt der Kreditgeber dem Kreditnehmer bloß seine Reputation, d.h. seine Kreditwürdigkeit zur Verfügung. Er verspricht damit – selbstverständlich gegen eine entsprechende Vergütung – einem Dritten, für die Schuld des Kreditnehmers für den Fall einzustehen, wenn der Kreditnehmer seinen Zahlungsverpflichtungen nicht nachkommen sollte. Eine unmittelbare Zahlung an den Kreditnehmer erfolgt nicht. Der Kreditgeber hat nur dann eine Zahlung gegenüber dem Begünstigten Dritten zu leisten, wenn der Kreditnehmer nicht zahlt (Eventualverbindlichkeit). Ein Beispiel dafür ist der Avalkredit.

Der Avalkredit ist ein Eventualkredit, bei dem von einem Bürgen eine Haftung für einen Schuldner übernommen wird. Der Bürge ist häufig eine Bank, die für die Übernahme der Haftung eine Provision und meist auch die Abwicklung der Geldgeschäfte der Unternehmung über ihre Institution verlangt. Die Fremdfinanzierung liegt nicht in der Haftungsübernahme, sondern in dem auf ihrer Grundlage eingegangenen Schuldverhältnis.

Mezzaninkapital

Mezzaninkapital, auch als hybrides Kapital bezeichnet, ist ein Sammelbegriff für Finanzierungsinstrumente, die bezüglich ihrer rechtlichen und wirtschaftlichen Merkmale zwischen voll haftendem Eigenkapital und besichertem Fremdkapital einzuordnen sind. Mezzaninkapital kann in unterschiedlichen Ausprägungen auftreten. Bei eigenkapitalähnlichen Instrumenten spricht man von Equity Mezzanine, bei fremdkapitalähnlichen von Debt Mezzanine. Mezzaninkapital kommt v.a. als Nachrangdarlehen, partiarisches Darlehen, Gesellschafterdarlehen, stille Beteiligung, Genussscheine, Vorzugsaktien, Wandel-/Optionsanleihe etc. vor.

Die Aufnahme von hybridem Kapital bietet den Vorteil, dass sich keine Verwässerung der bestehenden Unternehmensanteile ergibt. In der Regel werden auch keine Mitwirkungs- und Mitspracherechte eingeräumt. Besteht für den Kapitalgeber oder die Kapitalgeberin die Option zum späteren Erwerb einer direkten Beteiligung spricht man von einem Equity Kicker.

Nachfolgend werden einige Erscheinungsformen von Mezzaninkapital etwas näher vorgestellt.

Nachrangdarlehen

Nachrangdarlehen haben vor allem im Ausgleichs- bzw. Liquidationsfall Bedeutung. Diese werden in der Rangfolge hinter echten Fremdkapitalgebern befriedigt. Um das Risiko für die Gläubiger und Gläubigerinnen entsprechend auszugleichen, werden oftmals ein Equity Kicker sowie Informationspflichten betreffend die laufenden Geschäftsgänge vereinbart. Im Unterschied zur reinen Kreditfinanzierung werden Nachrangdarlehen außerdem in der Regel ohne Besicherung durch das Unternehmen vergeben. Eine Verlustbeteiligung des Nachrangdarlehensgebers ist nicht vorgesehen, eine Gewinnbeteiligung ist möglich, aber nicht zwingend.

Die mit der Nachrangfinanzierung verbundene erhöhte Risikosituation bedingt auch eine erhöhte Renditeerwartung der Darlehensgeber. Diese liegt je nach Laufzeit und Kapital zwischen 10 und 15%. Es ist auch durchaus üblich, dass eine Aufteilung in einen fixen und einen variablen Anteil, der nur auszubezahlen ist, wenn ein entsprechender Gewinn erzielt wird, vereinbart ist.

Partiarisches Darlehen

Partiarische Darlehen sind Kredite mit gewinnabhängiger Verzinsung. In der Regel werden ein fester Mindestzins und eine Gewinnbeteiligung vereinbart, die dann greift, wenn der Jahresüberschuss oder eine ähnliche Referenzgröße einen bestimmten Wert überschreitet. Von der stillen Gesellschaft unterscheidet sich das partiarische Darlehen dadurch, dass der stille Gesellschafter oder die stille Gesellschafterin auch am Verlust beteiligt werden kann. Dem Darlehensgeber können Kontrollrechte, die sich auf die Richtigkeit des als Bemessungsgrundlage für die Gewinnbeteiligung heranzuziehenden Betriebsergebnisses beziehen, erlaubt werden.

Grundsätzlich wird das partiarische Darlehen als Fremdkapital bilanziert. Eine bilanzielle Behandlung als Eigenkapital ist nur dann möglich, wenn neben der gewinnabhängigen Vergütung auch ein Rangrücktritt vereinbart worden ist. [5]

Gesellschafterdarlehen

Für Eigentümer und Eigentümerinnen von Kapitalgesellschaften gibt es starke Anreize, Finanzmittel nicht in Form von Eigenkapital, sondern in Form von Krediten zur Verfügung zu stellen (sog. Gesellschafterdarlehen). Das liegt zum einen an der steuerlichen Abzugsfähigkeit von Fremdkapitalzinsen und zum anderen daran, dass für die Eigenkapitalgeber im Insolvenzfall, also bei Zahlungsunfähigkeit oder Überschuldung der Kapitalgesellschaft, erst nach Befriedigung aller Gläubiger und Gläubigerinnen ein Rückzahlungsanspruch besteht. Schließlich liegt der Vorteil des Gesellschafterdarlehens gegenüber der Kapitalerhöhung in der Einfachheit der Handhabung des Ersteren. Insbesondere bei kurzfristigen Liquiditätsengpässen ist der Umweg über eine Kapitalerhöhung und eine spätere -herabsetzung langwierig, umständlich und deshalb oft schwer durchführbar.

Allerdings wird ein Gesellschafterdarlehen von den Gerichten dann wie haftendes Eigenkapital behandelt, wenn es im Zeitpunkt der Darlehenshingabe zwecks Konkursabwendung sinnvoll gewesen wäre, mit Eigen- statt Fremdkapital zu finanzieren (eigenkapitalersetzendes Darlehen). Von eigenkapitalersetzenden Gesellschafterleistungen ist dann auszugehen, wenn sich die Gesellschaft in der Krise befindet. Eine Krise liegt einerseits vor, wenn die Gesellschaft überschuldet oder zahlungsunfähig ist, andererseits auch dann, wenn die Eigenmittelquote der Gesellschaft weniger als 8% und die fiktive Schuldentilgungsdauer mehr als 15 Jahre betragen, es sei denn, die Gesellschaft bedarf nicht der Reorganisation (Anknüpfung an das Unternehmensreorganisationsgesetz). Dabei handelt es sich nicht um eine Art „Strafe“ für verbotene Finanzierungsmethoden, sondern darum, den Gesellschafter, auch wenn die Darlehenshingabe zulässig ist, im Krisenfall nicht aus dem Unternehmerrisiko zu entlassen.

Genussscheine

Genussscheine (auch: Partizipationsscheine) sind Finanztitel, die bestimmte Vermögensansprüche, jedoch keine Mitgliedschaftsrechte verbriefen. Ihre Ausgabe ist an keine Rechtsform gebunden. Bei Aktiengesellschaften bedarf ihre Ausgabe jedoch einer Dreiviertelmehrheit in der Hauptversammlung. Den Aktionären und AKtionärinnrn muss ein Bezugsrecht eingeräumt werden. Da die inhaltliche Ausgestaltung der Genussscheine keiner gesetzlichen Regelung unterworfen ist, ist sie das Ergebnis eines im Privatrecht verankerten Freiheitsraumes (Vertragsfreiheit).

In der Regel erhalten Genussscheininhaber eine gewinnabhängige Verzinsung, wobei meistens eine Mindestverzinsung vorgesehen ist. Eine Beteiligung am Verlust wird mitunter ausgeschlossen. Die Laufzeit von Genussscheinen ist entweder zeitlich begrenzt oder aber unbefristet.

Häufig wird den Genussscheininhabern das Recht gegeben, die Genussscheine nach einer bestimmten Frist in Aktien umzutauschen. Unabhängig von der Laufzeit können die Genussscheinbedingungen ein Kündigungsrecht des Emittenten vorsehen.

Stattet man die Genussscheine mit fester Verzinsung und begrenzter Laufzeit aus, so nehmen sie Fremdkapitalcharakter an (obligationsähnliche Genussscheine). Wählt man dagegen eine gewinnabhängige Verzinsung sowie eine unbefristete Laufzeit, räumt man den Genussscheininhabern darüber hinaus eine Beteiligung am Liquidationserlös ein und verzichtet man schließlich auch noch auf ein Kündigungsrecht, so tendiert der Genussschein in Richtung Eigenkapital.

Ob Genussscheine steuerlich wie Fremdkapital behandelt werden, hängt von der Wahl der Ausstattungsmerkmale ab. Einzahlungen aus der Ausgabe von Genussscheinen stellen dann steuerfreie Einlagen dar, wenn eine Beteiligung am Gewinn und am Liquidationserlös vorgesehen ist. Dementsprechend ist die Ausschüttung an Genussscheininhaber in diesem Fall als Einkommensverwendung der Gesellschaft steuerlich unwirksam und nicht als Betriebsausgabe anerkannt. Ausschüttungen bzw. Zinszahlungen auf obligationsähnliche Genussscheine sind hingegen als steuerliche Betriebsausgabe anerkannt.

Stille Gesellschaft

Als Möglichkeit zur Außenfinanzierung bietet sich bei jeder Gesellschaftsform auch die Aufnahme eines stillen Gesellschafters oder einer stillen Gesellschafterin an. Bei der stillen Gesellschaft handelt es sich um eine reine Innengesellschaft, die nach außen nicht in Erscheinung tritt. Die Einlage des stillen Gesellschafters oder der stillen Gesellschafterin geht in das Vermögen des Inhabers des Handelsgewerbes über. Der stille Gesellschafter oder die stille Gesellschafterin ist stets mit angemessenem Anteil am Gewinn zu beteiligen, am Verlust nimmt er grundsätzlich nur bis zur Höhe seiner Einlage teil. Die Verlustbeteiligung kann auch ausgeschlossen werden. Im Falle der Eröffnung des Konkurses über das Vermögen des Inhabers oder der Inhaberin des Handelsgewerbes kann der stille Gesellschafter seine Einlage als Konkursforderung geltend machen.

Nach der Art des Vermögensanspruchs, den ein stiller Gesellschafter oder eine stille Gesellschafterin bei Ausscheiden aus der Unternehmung besitzt, kann zwischen einer typischen und einer atypischen stillen Gesellschaft unterschieden werden. Der typische stille Gesellschafter oder die typische stille Gesellschafterin wird mit seiner nominellen Einlage abgefunden, während der atypische stille Gesellschafter oder die atypische stille Gesellscgafterin auch an den stillen Reserven sowie dem Firmenwert beteiligt ist. Die Vergütung des echten stillen Gesellschafters oder der echten stillen Gesellschafterin stellt für den Geschäftsinhaber oder die Geschäftsinhaberin eine steuerlich abzugsfähige Betriebsausgabe dar und unterliegt beim typischen stillen Gesellschafter oder der typischen stillenGesellschafterin im Zuflusszeitpunkt der 27,5%igen Kapitalertragsteuer als Vorauszahlung auf die im Veranlagungswege zu erhebende Einkommensteuer. Der atypische stille Gesellschafter oder die atypische stille Gesellschafterin ist hingegen im steuerrechtlichen Sinn Mitunternehmer. Der an ihn ausgezahlte Gewinn ist für den Geschäftsinhaber oder die Geschäftsinhaberin nicht als Betriebsausgabe abzugsfähig.

Die nachfolgende Tabelle fasst die wesentlichen Merkmale der typischen und der atypischen stillen Gesellschaft zusammen.

Abb. 6: Merkmale typischer und atypischer stiller Gesellschaften und Gesellschafterinnen [6]

Innovative Finanzierungsformen

Leasing

Unter Leasing versteht man die zeitlich begrenzte Überlassung von Mobilien (Mobilien-Leasing), Immobilien (Immobilien-Leasing) oder Arbeitskräften (Personal-Leasing) zu konstanten und im Vorhinein festgelegten Raten. Leasing stellt eine Sonderform der Fremdfinanzierung dar, weil es trotz der Tatsache, dass keine Zahlungsmittel als Kredit vergeben werden, Investitionstätigkeiten ohne gleichzeitigen Einsatz eigener Mittel ermöglicht.

Nach der Stellung des Leasinggebers ist zwischen direktem und indirektem Leasing zu unterscheiden. Das erste bezeichnet man auch als Hersteller- oder Produzenten-Leasing.

Beim indirekten Leasing schiebt sich zwischen Hersteller und Leasing-Nehmer eine Leasinggesellschaft, die das Objekt kauft und weitervermietet.

Von großer Bedeutung ist die Einteilung von Leasing-Verträgen in Operate-Leasing-Verträge und Finanzierungs-Leasing-Verträge. Operate-Leasing-Verträge sind von beiden Parteien jederzeit kündbar. Es werden keine festen Grundmietzeiten vereinbart. Das Investitionsrisiko, die Gefahr des zufälligen Untergangs sowie die Gefahr des Veraltens infolge technischen Fortschritts trägt regelmäßig der Vermieter oder die Vermieterin. Im Gegensatz dazu zeichnen sich Finanzierungs-Leasing-Verträge durch feste Grundmietzeiten aus, innerhalb derer keine der beiden Parteien kündigen darf. Das Investitionsrisiko, die Gefahr des zufälligen Untergangs sowie die Gefahr der Verschlechterung der Mietsache trägt regelmäßig der Leasing-Nehmer (Mieter) oder die Leassing-Nehmerin (Mieterin). Dieser ist daher auch gehalten, das Leasing-Objekt auf seine Kosten versichern zu lassen.

Finanzierungs-Leasing-Verträge können so kalkuliert sein, dass die Leasing-Raten sämtliche Kosten und einen Gewinnzuschlag des Leasing-Gebers oder der Leasing-Geberinabdecken. In diesem Fall spricht man von Vollamortisations-Leasing. Beim Teilamortisations-Leasing sind die Leasing-Raten so kalkuliert, dass sich ein Objekt während der Grundmietzeit nicht vollständig bezahlt macht. Daher muss sich der Leasing-Geber oder die Leasing-Geberin nach Ablauf der Grundmietzeit um eine wirtschaftlich ertragreiche Weiterverwendung bemühen (z.B. Gebrauchtgüter-Leasing).

Zusammenfassend kann gesagt werden:

„Beim Leasing überträgt der Leasinggeber oder die Leasinggeberin dem Leasingnehmer oder der Leasingnehmerin das Nutzungsrecht an einer Sache auf bestimmte Zeit gegen Entgelt (Leasingrate).“

Die nachfolgende Tabelle fasst die wesentlichen Leasingvarianten nochmals in kompakter Form zusammen:

Abb. 7: Leasingvarianten [7]

Steuerliche Behandlung von Leasingverträgen

Steuerrechtlich ist das Leasing-Gut in der Regel dem Leasing-Geber oder der Leasing-Geberin zuzurechnen, mit Ausnahme der folgenden Fälle: [8]

Beim Vollamortisations-Leasing wird das Leasing-Gut dann dem Leasing-Nehmer oder der Leasing-Nehmerin steuerlich zugerechnet, wenn Die in den international financial reporting standards (IFRS) festgelegten Regeln hinsichtlich der Zurechnung des Leasinggegenstandes zum Leasinggeber oder-nehmer sind den steuerrechtlichen Regeln sehr ähnlich. Auch hier wird sehr stark darauf abgestellt wer eigentlich das Risiko trägt. (vgl. dazu Grünberger 2007)

die Grundmietzeit mehr als 90% der betriebsgewöhnlichen Nutzungsdauer beträgt;

die Grundmietzeit weniger als 40% der betriebsgewöhnlichen Nutzungsdauer beträgt und der Großteil des Mietaufwandes durch relativ hohe Leasing-Raten in der ersten Nutzungshälfte abgegolten wird;

die Grundmietzeit zwischen 40% und 90% der betriebsgewöhnlichen Nutzungsdauer beträgt und ein Optionsrecht auf Kauf oder Vertragsverlängerung besteht;

das Leasing-Gut speziell auf die individuellen Bedürfnisse des Leasing-Nehmers oder der Leasing-Nehmerin zugeschnitten ist und nach Ablauf der Vertragsdauer nur noch bei diesem sinnvoll verwendet werden kann (Spezial-Leasing).

Beim Teilamortisations-Leasing wird das Leasing-Gut dem Leasing-Nehmer oder der Leasing-Nehmerin zugerechnet, wenn

Grundmietzeit und Nutzungsdauer annähernd übereinstimmen;

der Leasing-Nehmer das Risiko der Wertminderung bzw. die Chance der Wertsteigerung trägt;

Spezial-Leasing vorliegt.

Wird das Leasing-Gut steuerlich dem Leasing-Geber oder der Leasing-Geberin zugerechnet, so sind die vom Leasing-Nehmer oder von der Leasing-Nehmerin zu zahlenden Leasing-Raten zur Gänze als Betriebsausgaben abzugsfähig. Wird das Leasing-Gut steuerlich hingegen dem Leasing-Nehmer oder der Leasing-Nehmerin zugerechnet, dann hat dieser in der Bilanz eine Aktivierung in Höhe der Barwertsumme der Leasing-Raten sowie eine Passivierung einer Verbindlichkeit in gleicher Höhe vorzunehmen. Der Tilgungsanteil in den Leasing-Raten vermindert in der Folge die Verbindlichkeit, der Zinsanteil kann steuerlich als Betriebsausgabe geltend gemacht werden. Bei Zurechnung des Leasing-Gutes zum Leasing-Nehmer oder zur Leasing-Nehmerin kann dieser für das Leasing-Gut Investitionsbegünstigungen und die Abschreibung in Anspruch nehmen.

Gebührenrechtlich unterliegt das Leasing der Bestandsvertragsgebühr in Höhe von 1 % der Summe der Leasing-Raten.

Nachfolgend wird anhand eines Beispiels gezeigt wie die Entscheidung ob ein Investitionsvorhaben mittels Kredit oder Leasing realisiert werden sollte, getroffen werden kann. [9]

Angabe: Dem Einzelunternehmer Kurt Kuchenbäcker wird von einer Lebensmittelkette angeboten seinen Spezialkuchen für die nächsten 4 Jahre ins Sortiment aufzunehmen. Dazu bräuchte er eine Verpackungsmaschine, die er entweder kaufen oder aber leasen kann. Herr Kuchenbäcker ist ziemlich sicher, dass sich die operativen Einzahlungsüberschüsse aus dem Verkauf der Kuchen wie folgt entwickeln werden (alle Beträge in Tsd. €):

Im Falle eines Kaufs sind heute Anschaffungskosten in Höhe von 2.000 fällig. Die Anschaffungsauszahlung könnte über einen Bankkredit (Zinssatz 9%, Annuitätentilgung über 4 Jahre) finanziert werden. Die steuerlich anerkannte Nutzungsdauer der zu beschaffenden Anlage beträgt 5 Jahre. Es wird davon ausgegangen, dass die Maschine nach 4 Jahren an einen osteuropäischen Bäckerbetrieb um 300 verkauft werden kann.

Von einer Leasing-Gesellschaft wird ihm die gleiche Maschine zu folgenden Bedingungen angeboten: Während einer Grundmietzeit von 4 Jahren müsste am jeweiligen Jahresende eine gleich bleibende Leasingrate inklusive aller Gebühren und Abgaben von 570 bezahlt werden. Der Leasingvertrag sieht eine Rückgabe des Leasing-Objektes an den Leasing-Geber am Ende der Grundmietzeit vor (keine Verlängerungs- oder Kaufoption am Ende der Grundmietzeit).

Der Grenzsteuersatz von Herrn Kuchenbäcker beträgt 45%. Er möchte das aus der Projektdurchführung resultierende Endvermögen im Zeitpunkt t4 maximieren. Einzahlungsüberschüsse aus dem Projekt sollen bis zu diesem Zeitpunkt zum konstanten Habenzinssatz von 5% nach Steuern veranlagt werden.

Es soll untersucht werden, ob sich die während der nächsten 4 Jahre lohnt und wenn ja, ob die dazu erforderliche Maschine geleast oder unter Inanspruchnahme des Kredites gekauft werden soll.

Lösung: Im Falle einer Kreditfinanzierung ist zunächst die Annuität zu berechnen und anschließend ein Tilgungsplan für den Kredit aufzustellen Annuität = Datei:Media/image27.wmf= 617,34

Die Steuerzahlungen werden wie folgt ermittelt:

Im Falle einer Leasing-Finanzierung mit steuerlicher Zurechnung des Leasing-Objektes zum Leasing-Geber oder zur Leasing-Geberin ermittelt man den zu maximierenden Endwert im Zeitpunkt t4 wie folgt:

Aufgrund des im Falle der Kreditfinanzierung höheren Vermögensendwertes im Zeitpunkt t4 sollte das Projekt bei Realisierung mittels Bankkredit finanziert werden (606,48 > 562,57).

Ein Motiv für Leasing und Sonderformen des Leasings

Ein Motiv für die Inanspruchnahme von Leasing-Verträgen kann eine verbesserte Bilanzoptik sein: Im Falle einer bilanziellen Zuordnung des Leasing-Objektes zum Leasing-Geber kommt es beim Leasing-Nehmer oder der Leasing-Nehmerin zu keiner Bilanzverlängerung, wodurch sich einige betriebliche Kennzahlen (z.B. Eigenkapitalquote) verbessern. Weiters können diverse Zusatzdienstleistungen von Leasing-Gesellschaften (z.B. Standortanalysen beim Immobilien-Leasing) für eine Leasing-Variante sprechen.

Abschließend sollen noch zwei Sonderformen des Leasings kurz erwähnt werden:

- Beim Sale-and-Lease-Back wird ein im Eigentum des Nutzers stehendes Objekt an eine Leasing-Gesellschaft verkauft und anschließend sofort wieder zurückgemietet. Dieser Vorgang schafft beim ehemaligen Eigentümer oder der ehemaligen Eigentümerin zunächst nur Liquidität. Wenn das Objekt aber vorher zu einem Wert bilanziert wurde, der deutlich unter seinem Marktpreis lag, so werden auch stille Reserven aufgelöst, was sich zumindest kurzfristig günstig auf die Ertragslage des Unternehmens auswirkt.

- Unter Cross-Border-Leasing versteht man eine grenzüberschreitende Leasing-Konstruktion. Entscheidend ist dabei, dass Leasing-Geber oder Leasing-Geberin und Leasing-Nehmer oder Leasing-Nehmerin ihren Sitz in unterschiedlichen Ländern haben. Eine grenzüberschreitende Leasing-Konstruktion kann insbesondere dann von Vorteil sein, wenn es leichter ist, eine Leasing-Genehmigung zu erhalten als eine Importlizenz. Finanziell interessant kann sie vor allem dann werden, wenn in den beteiligten Ländern unterschiedliche steuerrechtliche Regelungen hinsichtlich der Zurechnung des wirtschaftlichen Eigentums bestehen, denn dann ist unter Umständen eine zweifache steuerliche Abschreibung (double dip) möglich. Um die Vorteile einer doppelten Abschreibung ausnutzen zu können, müssen die Leasing-Verträge jedoch genau auf die jeweiligen rechtlichen Besonderheiten abgestimmt werden.

Factoring

Unter Factoring versteht man den Ankauf von Forderungsbündeln aus Lieferungen und Leistungen vor ihrer Fälligkeit durch einen Factor (Factorbank). Der Factor bevorschusst die Forderungen abzüglich eines Abschlages von 10 bis 20%. Dieser Abschlag wird vorübergehend einem Sperrkonto gutgeschrieben, womit für eventuelle Reklamationen u.ä. vorgesorgt wird. Der Abschlag wird nach Eingang der Forderung, soweit dieser nicht tatsächlich durch z.B. Reklamationen aufgezehrt wurde, an den Forderungsverkäufer oder die Forderungsverkäuferin zurückgezahlt. Neben der Finanzierungsfunktion übernimmt der Factor i.d.R. auch verschiedene Dienstleistungsfunktionen (Fakturierung, Debitorenbuchhaltung, Mahnwesen, Inkasso etc.) und häufig auch eine Delkrederefunktion (Übernahme des Ausfallsrisikos). Die Forderungen scheinen in der Folge des Ankaufs in der Bilanz des Factors auf. Den Liquiditätsvorteilen und Kostenersparnissen beim Verkäufer oder der Verkäuferin stehen die Kosten des Factorings in Form von Kreditzinsen, der Factoringgebühr für die übernommenen Dienstleistungen und der Delkrederegebühr für das Ausfallsrisiko gegenüber. Insgesamt ist das Factoring in der Regel teurer als vergleichbare andere Finanzinstrumente und kann möglicherweise zu einer negativen Außenwirkung führen, wenn Kunden und Kundinnen den Forderungsverkauf als Indiz für eine schlechte Liquiditätssituation ihres Lieferanten oder ihrer Lieferantin interpretieren. Um diesen Eindruck zu vermeiden, wird der Kunde mitunter gar nicht über den Verkauf der Forderung in Kenntnis gesetzt (stilles Factoring). Der Kunde oder die Kundin leistet dann seine Zahlungen mit schuldbefreiender Wirkung weiterhin an den Verkäufer oder die Verkäuferin, der diese an den Factor weiterleitet. [10]

Zusammengefasst kann gesagt werden:

„Beim Factoring kauft ein Finanzierungsinstitut (Factor) die bei einem Unternehmen entstehenden kurzfristigen Forderungen. Werden lediglich Finanzierungs- und Servicefunktion übernommen, so liegt ein unechtes Factoring vor. Wird das Delkredererisiko von der Factoringgesellschaft übernommen, spricht man von echtem Factoring.“

Asset Backed Securities

Asset Backed Securities (ABS) im engeren Sinne entstehen durch die Verbriefung von Forderungsansprüchen aus Lieferungen und Leistungen. Die dabei entstehenden Wertpapiere (Securities) sind also durch Forderungen (Assets) besichert (backed). Die Forderungen werden vom Forderungsverkäufer und Forderungsverkäuferinnen (sog. „Originator“) auf eine eigens zu diesem Zweck gegründete und rechtlich selbständige Einzweckgesellschaft (sog. „Special Purpose Vehicle“: SPV) übertragen. Insoweit weisen ABS Ähnlichkeit mit Factoring auf. Allerdings bleibt bei ABS das Debitorenmanagement beim Originator. Außerdem nutzen ABS in weiterer Folge den gesamten Kapitalmarkt zur Refinanzierung. Denn die Einzweckgesellschaft emittiert, in der Regel mit Hilfe eines Begebungskonsortiums, festverzinsliche Wertpapiere (sog. „Asset Backed Commercial Papers“: ABCP), deren Besicherung durch die zugrunde gelegten angekauften Forderungen gegeben ist. Die Investoren erhalten in weiterer Folge Zins- bzw. Tilgungszahlungen, die in erster Linie über die laufenden Cashflows aus den angekauften Forderungen finanziert werden.

Die Einzweckgesellschaft ermöglicht damit dem Originator den Kapitalmarktzugang, wobei sich der Originator aber keinem (teuren) Rating unterziehen muss. Geratet wird vielmehr der Forderungspool der Einzweckgesellschaft. Jedes neu hinzukommende Forderungsbündel muss dem bestehenden Rating entsprechen, um Aufnahme zu finden.

Werden die zu verbriefenden Forderungen wie oben beschrieben von einem einzelnen Originator generiert, so spricht man von Single-Seller-Strukturen. In der Regel liegen jedoch Multi-Seller-Strukturen vor, d.h. mehrere Originatoren übertragen Forderungsbündel auf die Einzweckgesellschaft.

Für die Einzweckgesellschaft ist wesentlich, dass die angekauften Forderungen einen gut diversifizierten Pool bilden. Neben dieser Diversifikation werden weitere unterschiedliche Sicherheitsmechanismen (z.B. Kaufpreisabschläge, Kreditversicherung, Garantien von Dritten) eingesetzt, um das Risiko und in weiterer Folge die Transaktionskosten zu verringern und die Akzeptanz bei potenziellen Investoren zu erhöhen.

Investoren der ABS werden von der Einzweckgesellschaft regelmäßig über die Zusammensetzung des Forderungspools und das damit zusammenhängende Risiko informiert. Allerdings werden die Namen der Schuldner in der Regel nicht genannt. [11]

Venture Capital Finanzierung

Unter Venture Capital (VC) versteht man Risikokapital, welches primär jungen und innovativen Unternehmen von Venture Capital-Gesellschaften bereitgestellt wird. Die VC-Gesellschaft bringt dabei nicht nur haftendes Vermögen ein, sondern auch Management-Wissen, welches jungen Unternehmern und Unternehmerinnen häufig fehlt.

Die starke Abhängigkeit von der Qualität der Ideen und vom Management der finanzierten Unternehmen nehmen VC-Gesellschaften in der Regel zum Anlass, sich bei Kapitalvergabe umfangreiche Kontroll- und Mitwirkungsrechte einräumen zu lassen. Die Beziehung zwischen Kapitalgeber und -nehmer ist insoweit wenig standardisiert.

Obwohl die Eigenkapitalfinanzierung prinzipiell eine unbegrenzte Laufzeit besitzt, verfolgen VC-Gesellschaften befristete Beteiligungsabsichten. Ihr Interesse ist darauf ausgerichtet, nach einer möglichst kurzen Beteiligungszeit von etwa 5 bis 8 Jahren ihre Beteiligung gewinnbringend am Kapitalmarkt zu platzieren oder an einen Einzelerwerber oder eine Einzel erwerberin zu veräußern.

Angesichts der hohen Risiken, die die VC-Gesellschaften bei der Wagnisfinanzierung eingehen, führen viele ihrer Engagements zu Totalausfällen. Um durch einzelne Ausfälle nicht in ihrer Existenz gefährdet zu werden, legen sich die VC-Gesellschaften ein diversifiziertes Portefeuille aus vielen verschiedenen Beteiligungen zu. Die besonders erfolgreichen Beteiligungen in diesem Portefeuille sollen die Gesellschaft in die Lage versetzen, unvermeidbare Totalausfälle auszugleichen. Mit steigendem Diversifikationsgrad sinkt somit das Konkursrisiko für die VC-Gesellschaft.

Im Rahmen der VC-Finanzierung unterscheidet man verschiedene Phasen:

Early Stage-Financing (drei Phasen)

Seed up: Dies ist die Gründungsphase eines neuen Unternehmens, wobei der Unternehmensgründer oder die Unternehmensgründerin für Forschungsentwicklungen in der Regel selbst Mittel bereitstellen muss.

Start up: Nach Gründung des Unternehmens wird in dieser Phase das Produkt zur Marktreife fortentwickelt. Hier erfolgt in der Regel der Beteiligungseinstieg einer VC-Gesellschaft, um Anlaufverluste zu finanzieren.

First Stage: Hier erfolgen die Produktion und die Markteinführung. Die ersten Cashflows werden erzielt, wodurch der externe Finanzierungsbedarf weniger stark anwächst.

Expansion Stage-Financing (drei Phasen)

Second Stage: Etablierung des Produkts am Markt und Stabilisierung der Cashflows. Bei starkem Wachstum kann aber weiterhin ein hoher Finanzierungsbedarf vorliegen, der von VC-Gesellschaften gedeckt wird.

Third Stage: Weitere Stabilisierung der Cashflows, was eine Wachstumsfinanzierung auch über langfristige Kredite erlaubt. Es beginnt die Planung des Desinvestments durch die VC-Gesellschaft.

Fourth Stage: Desinvestition durch die VC-Gesellschaft, z.B. durch Going Public, private Platzierung oder Management Buy-Outs. Bei Management Buy-Outs erwerben Angestellte, hauptsächlich über Kreditfinanzierung

Wenn Unternehmen mittels Kreditfinanzierung übernommen werden so wird das auch als „Leveraged-Buy-Out“ bezeichnet

, das „eigene“ Unternehmen.

Abschließend kann festgehalten werden, dass VC-Gesellschaften durch die Finanzierung riskanter, innovativer Unternehmensideen (mit hohem positivem Kapitalwert) auch eine hohe volkswirtschaftliche Bedeutung erlangen, da Banken aufgrund risikoaversen Kreditvergabeverhaltens entsprechenden Kreditwünschen in der Regel ablehnend gegenüberstehen. [12]

Exkurs: Leverage-Effekt

(Leverage = engl. Hebel)

Die Höhe der Eigenkapitalrentabilität hängt in großem Ausmaß vom Verhältnis von Eigenkapital zu Fremdkapital (Kapitalstruktur) und von den Zinsen ab, die für das Fremdkapital gezahlt werden müssen.

Solange die Gesamtkapitalrentabilität größer ist als die Kosten (Zinsen) für das Fremdkapital, nimmt die Eigenkapitalrentabilität zu, wenn der Eigenkapitalanteil abnimmt.

Allerdings kann in der Praxis das Verhältnis von Eigenkapital zu Fremdkapital nicht beliebig verändert werden, weil

Es bei abnehmendem Eigenkapital immer schwieriger wird, weitere Kredite zu bekommen;

Die Liquidität und damit der Bestand des Unternehmens gefährdet wird

In folgendem Beispiel beträgt die Gesamtkapitalrentabilität in den ersten fünf Fällen 15 % im sechsten Fall 5 %. Die Kosten für das Fremdkapital betragen 8%.

Business Angels

Da VC-Gesellschaften in der Regel eine Investitionsuntergrenze von ca. EUR 500.000 haben und zumeist erst dann investieren, wenn der „Proof of Concept“ bereits erbracht wurde, schließen in der Anfangszeit mitunter sog. Business Angels die Lücke zwischen den Errichtungsinvestitionen, die meist vom Unternehmer und dessen Familie getragen werden, und dem späteren Einstieg von institutionellen Investoren.

Business Angels sind meist Privatpersonen, die selbst als Unternehmer oder Unternehmerin Erfahrungen gesammelt haben und in der Regel auch über entsprechende Barmittel verfügen. Diese beteiligen sich an Start-ups, die in ihrem Erfahrungsspektrum liegen und bringen Know-how, Kontakte und Barmittel ein. Nicht selten arbeiten Business Angels im Unternehmen auch aktiv mit. Neben dem Motiv, die eingesetzten Mittel zu vermehren, spielt oft auch das Bedürfnis nach persönlicher Verwirklichung eine wichtige Rolle.

Business Angels sind wegen der Bedeutung des Investments für das eigene Fortkommen meist geduldigere Investoren als institutionelle VC-Gesellschaften und leisten durch ihr aktives Mitwirken im Unternehmen wie etwa bei der Produkt- und Marketingentwicklung oder beim Aufbau des Vertriebs im Allgemeinen einen höheren Mehrwert als später hinzukommende VC-Gesellschaften. Da es für Gründer und Gründerinnen oft schwer ist, passende Business Angels zu finden, und es andererseits auch für Business Angels schwierig ist, passende Gründungsprojekte ausfindig zu machen, haben sich sog. Business Angels-Networks herausgebildet, die Business Angels und Gründer zusammenführen wollen. [13]

Projektfinanzierung

Unter Projektfinanzierung versteht man die Finanzierung eines bestimmten Investitionsvorhabens im In- oder Ausland. Hierzu wird eine Projektgesellschaft (Einzweckgesellschaft) gegründet, die ausschließlich mit der Durchführung dieses Investitionsobjekts betraut ist. Die Gesellschafter und Gesellschafterinnen dieser Einzweckgesellschaft, auch Sponsoren genannt, sind die an der Durchführung des Projekts interessierten Gruppen, z.B. Konzerne, die als Zulieferer und Zulieferin oder Abnehmer und Abnehmerinauftreten, sowie Institutionen der Wirtschaftsförderung. Die Bedienung aufgenommener Kredite soll ausschließlich aus dem Cashflow des Projekts erfolgen und auch für die Besicherung sollen ausschließlich die Aktiva des Projekts herangezogen werden, so dass die Haftung auf das Projektvermögen beschränkt ist. Um das hiermit verbundene Risiko für die Fremdkapitalgeber nicht zu groß werden zu lassen, findet i.d.R. eine Absicherung des Cashflows statt, z.B. durch feste Abnahmeverträge, die mit denen am Projekt beteiligten Sponsoren (Abnehmern) vereinbart werden.

Subventionen