Unternehmensanalyse und -planung - Operative Planung

Planung

Betriebe und deren Stakeholder streben nach Erfolg. Zunächst ist die Frage zu klären, wer oder was sind die Stakeholder eines Betriebes?

„Stakeholder; Anspruchsgruppen sind alle internen und externen Personengruppen, die von den unternehmerischen Tätigkeiten gegenwärtig oder in Zukunft direkt oder indirekt betroffen sind.“[2]

Typischerweise zählen dazu die folgenden Gruppen:

Was aber bedeutet es nun erfolgreich zu sein? Manche werden wohl antworten, dass die Erzielung eines Gewinnes Ausdruck von Erfolg sei. Wie aber passt das mit Organisationen wie Amnesty International, Greenpeace oder dem Theater einer Stadt zusammen? Oder anders ausgedrückt, Gewinn mag eine passende (kurzfristige) Erfolgsgröße für Profitorganisationen (Unternehmen) sein, für alle anderen Organisationen passt dies jedoch nicht.

Erfolgreich ist, wer seine Ziele erreicht. Ob dies ein erfolgreiches Studienjahr für Sie wird, hängt ganz von Ihren Zielen ab. Im Falle eines Auslandssemesters sind die (Lern)ziele möglicherweise ganz andere (es geht womöglich verstärkt darum, andere Kulturen, Systeme und Sprachen kennenzulernen) als hier in der Heimat.

Istanalyse - Planung - Kontrolle - Massnahmen

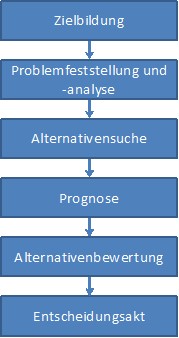

Wer rational Erfolg anstrebt, geht üblicherweise entsprechend der folgenden Schritte vor:

BILD

- (1) Zieldefinition

„Wenn ein Kapitän nicht weiß, welches Ufer er ansteuern soll, dann ist kein Wind der richtige.“[1] Es braucht zunächst also ein operational formuliertes Ziel. Also ein SMARTes Ziel (Spezifisch, Messbar, Attraktiv, Realistisch, Terminiert). Sie wollen italienisch lernen (spezifisch) und zwar so gut, dass Sie in der Lage sind einfache Gespräche mit Einheimischen zu führen (messbar). Damit wollen Sie dann beim nächsten Sommerurlaub Ihre Mitreisenden beeindrucken (attraktiv und terminiert). Das ist Ihnen doch bei Spanisch auch gelungen (realistisch).

- (2) Analyse der Ist Situation

Im Augenblick sprechen Sie außer „Buongiorno“ und „Spaghetti“ noch kaum ein Wort italienisch. Mehr als EUR 300,00 können Sie zudem kaum aufbringen, und es gibt auch keine Unterlagen von Geschwistern oder Bekannten.

- (3) Planung

Sie recherchieren ein wenig im Internet es kristallisieren sich drei mögliche Alternativen für das Erlernen der Sprache heraus. Erstens, Sie kaufen eine Sprach-CD oder abonnieren ein entsprechendes Online-Angebot. Zweitens, Sie buchen einen Kurs bei einem Sprachinstitut. Drittens, Sie suchen einen Buddy – „Biete Deutschnachhilfe gegen Italienisch“. Nun gilt es zu bewerten, welche dieser drei Varianten unter den gegebenen Umständen (Analyse der Ist Situation) Sie am besten zum Ziel bringt. Schließlich müssen Sie eine Entscheidung treffen.

- (4) Realisation

Sie beginnen mit Lektion 1 der Lern-CD. - (5) Kontrolle

Sie prüfen laufend, ob Sie Fortschritte gemacht und dabei Ihre Zwischenziele erreicht haben.

- (6) Maßnahmen

Abhängig vom Ergebnis Ihrer Kontrolle entwickeln Sie unterschiedlichste Maßnahmen – „Ich muss nächste Woche unbedingt mehr üben“, oder „Üben alleine reicht nicht aus, ich werde mir zusätzlich einen Buddy suchen“, oder „Nächste Woche kann ich mal blau machen, so gut bin ich schon“…

Zunächst wollen wir uns der Zieldeffinition und Planung näher zuwenden. Der Vollständigkeit halber sei erwähnt, dass operative Instrumente der Istanalyse beispielsweise die (Ist-)Kostenrechnung oder Kennzahlenanalysen sind. Strategische Instrumente der Instanalyse sind beispielsweise Porters five-forces oder SWOT-Analysen. Die Kontrolle wird dann im Rahmen des Kaptitels 3 Abweichungsanalyse thematisiert.

==[1] Lucius Annaeus Seneca

Der Zusammenhang von strategischer und operativer Planung ==

Wie wir bereits gesehen haben, ist es systematisch zweckmäßig Pläne für die Zukunft zu erstellen um Erfolg sicher zu stellen. Dies ist eine typische Managementtätigkeit.

Üblicherweise wird dabei wie folgt vorgegangen:[1]

[1] Vgl. McLaney/Atril, 2018, S. 472

Die Vision eines Unternehmens ist eine Realutopie. Sie beschreibt einen (positiven) Zustand des Unternehmens in der Zukunft der noch nicht erreicht, aber angestrebt wird. Eine Mission (Leitbild) ist hingegen eine Darstellung wie das Unternehmen sich selbst sieht bzw. gesehen werden möchte. Sie soll also Antworten auf die Fragen geben – wer sind wir, was wollen wir und wofür stehen wir? [1]

Hier ein Beispiel für ein Mission Statement eines weltweit tätigen Unternehmens:[2]

„To inspire and nurture the human spirit – one person, one cup and one neighborhood at a time.“

Sie haben es wahrscheinlich erkannt, es handelt sich um „Starbucks“.

Business Objectives, sind langfristige Ziele, welche die Konkretisierung der Vision/Mission in messbarer Form darstellen.[3] Das generelle business objectiv für gewinnorientierte Unterhmenn ist natürlich die Schaffung bzw. Steigerung des (Unternehmens-)Wertes. Zur Erreichung dieses generellen Zieles werden aber typischerweise weitere Ziele formuliert. Dies können beispielsweise

- excelentes Kundenservice,

- Attraktivität als Arbeitgeber,

- Erzielung von Marktanteilen,

- nachhaltiges Wachstum,

- oder weitere meist stakeholder-orientierte Ziele (insbesondere für NPOs)

sein.

Das Thema „Strategie“ ist ein sehr umfangreiches und für den nachhaltigen Erfolg eines Unternehmens außerordentlich wichtiges. Es kann und soll in seinem gesamten Umfang hier nicht dargestellt werden. Dazu gibt es eine Unzahl weitererführender Literatur. Wir wollen lediglich den Begriff ein wenig erläutern.

Gemäß Duden kann Strategie allgemein wie folgt deffiniert werden: „genauer Plan des eigenen Vorgehens, der dazu dient, ein militärisches, politisches, psychologisches, wirtschaftliches o. ä. Ziel zu erreichen, und in dem man diejenigen Faktoren, die in die eigene Aktion hineinspielen könnten, von vornherein einzukalkulieren versucht.“[4] Oder betriebswirtschaftlich formuliert, „Die Strategie ist der grundsätzliche Weg, auf dem die Hauptziele des Unternehmens erreicht werden sollen:“[5]

Der Zusammenhang zwischen Vision und Strategie wird von Schreyögg/Koch wie folgt beschrieben: „Die Vision ist allgemeiner als die Strategie, sie liegt gewissermaßen vor ihr, ist aber mit ihr eng verbunden“.[6]

Fassen wir all das in einem einfachen Beispiel zusammen. Sie wollen ein in vielerlei Hinsicht erfolgreiches Leben in einer globalen Welt leben (Vision). Sie sind ein aktives Mitglied der Gesellschaft (Mission). Um dies zu erreichen, wollen sie mehrere Sprachen beherschen (Business Objectiv). Es gibt nun mehrere Möglichkeiten wie sie dieses Ziel erreichen könnten. Beispielsweise durch einen Auslandsaufenthalt, Sprachkurse im Inland, einen Onlinekurs oder Sprachbuddys (Strategische Möglichkeiten). Sie entscheiden sich für einen Auslandsaufenthalt im nächsten Jahr und haben auch schon ein Land ins Auge gefasst (Wahl der Strategie). Nun können sie daran gehen, dieses Projekt detailiert zu planen (Budget) und umzusetzen.

Strategisches Management zielt also darauf ab, mögliche Erfolgspotentiale zu erkennen bzw. zu schaffen und für das Unternehmen nutzbar zu machen. Operatives Management bedeutet, diese vorhandenen Erfolgspotentiale in weiterer Folge bestmöglich, also möglichst effizient und effektiv zu nutzen. Im Mittelpunkt des operativen Controllings stehen daher die kurzfristige Planung und Steuerung des Unternehmenserfolges sowie die Sicherstellung der Liquidität.

[1] Vgl. Doppler/Lauterburg, Change Management, 2005, S. 172

[3] Vgl. McLaney/Atril, 2018, S. 473

[5] Vgl. Doppler/Lauterburg, Change Management, 2005, S. 173

[6] Schreyögg/Koch, 2020, S. 155

Die Bezugsgrößen und Instrumente unterscheiden sich dabei wie folgt: [1]

| Strategisches Controlling | Operatives Controlling | |

|---|---|---|

| Planungsstufe | Strategische Planung | Operative Planung (Budgetierung, Mittelfristplanung) |

| Orientierung | Markt, Umwelt | Unternehmen |

| Informationshorizont | Langfristig | Kurz- und mittelfristig |

| Zielgrößen | Bestehende und neue Potentiale | Erfolg, Rentabilität, Wirtschaftlichkeit, Liquidität |

| Indikatoren | Chancen, Risiken, Stärken, Schwächen, Marktatraktivität.. | Aufwand/Ertrag, Kosten/Leistungen, Auszahlungen/Einzahlungen |

| Instrumente | Portfolios, Produktlebenszyklus, Erfahrungskurve, SWOT-Analyse | Integrierte Planungsrechnung, Plan-Ist-Vergleich, Vorschaurechnung, Kennzahlen |

Nun könnte der Eindruck entstehen, dass strategische und operative Steuerung des Unternehmens sequenziell ablaufen, also alle 5 bis 10 Jahre eine Erneuerung der Strategie stattfindet und dazwischen (einjährige) operative Pläne erstellt werden. Dieser Gedanke ist grundsätzlich abzulehnen. Vielmehr muss ein Unternehmen ständig sowohl strategische als auch operative Anstrengungen unternehmen, wobei beide Teile entsprechende Wechselwirkungen aufeinander haben.

Die Strategie bildet den langfristigen Rahmen für die operative Tätigkeit. Die operativen Ergebnisse liefern wiederum entscheidendes Feedback für die Weiterentwicklung der Strategie. „Aus Sicht der Planung muss die Strategie konkret genug sein, um diese in den Mittelfrist- und operativen Planungen ‚in Zahlen zu gießen‘. In der Praxis hat sich die Formulierung möglichst konkreter Maßnahmen, Projekte und strategischer Initiativen bewährt, deren Wirkung und Zeithorizont zumindest grob umrissen werden können. Diese Maßnahmen werden dann in der Mittelfristplanung weiter konkretisiert und stellen so sicher, dass die Strategie auch in den operativen Plänen ihren Niederschlag findet.“[1]

Ein gutes operatives Geschäft reicht für einen langfristigen Erfolg alleine nicht aus. Wer also im Augenblick Produkte herstellt oder Waren kauft und diese auf Märkten erfolgreich an Kunden verkauft und am Ende dieses Kreislaufes mehr Geld in seiner Kassa hat, kann morgen bereits mit leeren Händen dastehen. Denn nur wer permanent genügend Geld für die Entwicklung strategischer Potentiale investiert, wird auch langfristig Produkte, Märkte und Kunden zur Verfügung haben, um daraus wieder Geld zu verdienen. „Ein Produkt kann heute noch so gut sein, langfristig wird es Substitute geben, die seinen Erfolg gefährden.“[2]

[1] Waniczek, 2008, S. 29

[2] Levitte, 2004, S. 114

[1] Vgl. Levitte, 2004, S. 119f

Planung und Planungsrechnung

Unter Planung wird allgemein ein geistiger Prozess der Vorwegnahme zukünftiger Handlungsmöglichkeiten verstanden.[1] Die International Group of Controlling präzisiert den Begriff wie folgt: „Planung ist die gedankliche Vorwegnahme möglicher zukünftiger Zustände, die Auswahl der anzustrebenden Zustände (Ziele) und die Festlegung der dazu umzusetzenden Maßnahmen.“[2] Dieser Planungsprozess durchläuft typischerweise folgende Phasen:

[1] vgl. Gälweiler, 1974, S. 17, zitiert nach: Egger/Winterheller, 2007, S. 41

[2] IGC, 2001, S. 164

[2]

Das Ergebnis des Planungsprozesses ist der Plan.[1]

Die Planungsrechnung hingegen ist Teil der Unternehmensrechnung. Sie zeigt zum einen die zahlenmäßigen Auswirkungen der geplanten Maßnahmen (also quasi ein in Zahlen Gießen der Planung) und stellt zum anderen eine Art Datenspeicher dar, um als Informations- und Kommunikationsinstrument sowie als Maßstab zur Überprüfung (also quasi als „Gewissen“ und Referenz) zu dienen.[2]

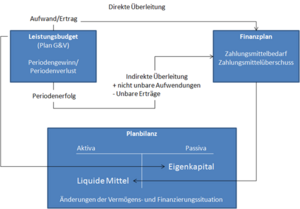

Das Ergebnis dieser Planungsrechnung ist ein integriertes Budget. Dieses baut (meist) auf sukzessiv erstellten Teilplänen auf und enthält ein Leistungsbudget, einen Finanzplan und eine Planbilanz (vgl. Integriertes Budget).

An die Planungsphase schließt in logischer (Controlling-)Folge die Kontrollphase, bei der Abweichungen zwischen Plan, Ist und Soll ermittelt werden, um steuernd eingreifen zu können (vgl. Abweichungsanalyse).

Um der Dynamik der Veränderung Rechnung zu tragen, empfiehlt es sich weiters, zusätzlich Erwartungsrechnungen, sogenannte Forecasts, durchzuführen. Dabei werden, meist auf Quartalsbasis, komprimierte Vorschaurechnungen angestellt, bei denen keine detaillierte Planung erfolgt, sondern lediglich die wesentlichen Größen anhand von Istdaten und Prognosen ermittelt werden.

[1] vgl. ICV, 2006, S. 5

[2] vgl. Egger/Winterheller, 2007, S. 41

Zwecke der Planung

Der Zweck der Planung kann nach Küpper wie folgt dargestellt werden:[1]

- Erfolgssicherung

- Risikohandhabung

- Flexibilitätserhöhung

- Reduktion der Komplexität

[1] vgl. Küpper, 2008, S. 105

Funktionen der Budgetierung

Der Budgetierung werden unterschiedliche Funktionen zugeschrieben. Dies beinhaltet die Koordinations- und Integrationsfunktion, die Motivationsfunktion, die Informations- und Kontrollfunktion.

Koordinations- und Integrationsfunktion

Budgets dienen dazu, unterschiedliche Teilbereiche und Funktionen innerhalb des Unternehmens aufeinander abzustimmen. So wird beispielsweise die Produktionsmenge mit der geplanten Absatzmenge und den vorhandenen Produktionsressourcen in Einklang gebracht. Manager denken im Rahmen der Budetierung in Zusammenhängen und in Alternativen (wie ändert sich die Produktionsmenge, wenn sich die Nachfrage ändert...). Man spricht von horizontaler Koordination bzw. Integration.

Die vertikale Integration wurde bereits zu Beginn angesprochen. Die Abstimmung lang- und kurzfristiger Pläne. Das Budget stellt die kurzfristige Realisierung der Langfristplanung dar. Budgets zwingen handelnde Personen zu klaren Zielformulierungen.

Motivationsfunktion

Auf Basis ihrer Mitarbeit (Management by Objectives) und der verbindlichen Zielsetzung wird die innere Verantwortlichkeit von Managern erhöht. Die Verabschiedung des Budgets bedeutet auch ein Kommitment zwischen Hierarchien zur Leistungserbrinung und Ressourcenbereitstellung. Oftmals sind zudem Leistungsbeurteilung und variable Entlohnung an die Erreichung von Budgetgrößen gekoppelt.

Informationsfunktion

Budgets werden schriftlich verfasst. Sie schaffen also Klarheit durch Information. Alle im Budgetierungsprozess involvierten Mitarbeiter werden quasi automatisch auch über Ziele der vor- und nachgelagerten Ebenen informiert.

Kontrollfunktion

Verbindliche und dokumentierte Planung stellt die Voraussetzung für anschliessende Kontrolle dar. Beides sind wesentliche Elemente bewusster Zielerreichung. Das Erkennen von Abweichungen ermöglicht rasches Reagieren bzw. Gegensteuern.

=

Grundsätze für die Erstellung von Budgets ===

Allgemein gelten die folgenden Überlegungen als wesentlich für den Budgetierungsprozess:[1]

- Die Vorgaben sollen herausfordernd, aber realistisch sein.

- Unterschreitung von Budgets soll nicht zu Kürzungen in Folgeperioden führen – Etatdenken! (Dezemberfieber)

- Übererfüllungen sollen nicht belohnt werden, um „budgetary slacks“ (Sicherheitspolster) zu vermeiden.

- Ressortdenken soll vermieden werden.

- Kongruenz zwischen Aufgabenbereich und Budgetbereich muss gegeben sein.

- Partizipation soll möglich sein (Bottom-up-Phasen).

- Budgets sollten während der Budgetperiode nicht geändert werden bzw. sollte bei sehr großen Änderungen der Rahmenbedingungen (z.B. Finanzkrise 2008) zumindest der ursprüngliche Plan sichtbar bleiben.[2]

- Budget und Abrechnungssystem müssen gleich aufgebaut sein, um Kontrollrechnungen zu ermöglichen.

[1] vgl. Mussnig/Bleyer/Giermaier, 2006, S. 286

[2] vgl. ICV, 2012, S. 39

Verfahren zur Erstellung von Budgets

Folgende Verfahren finden in der Praxis Anwendung:

Top-down-Verfahren: Dabei erfolgt die Zielfindung und Planung de facto per Vorgabe durch die oberste Führungsebene, also von oben nach unten.

Bottom-up-Verfahren: Dabei definieren die Budgetverantwortlichen die jeweiligen Ziele und Maßnahmen für ihren Bereich, also von unten nach oben. Meist erfolgt vorab eine erste Mengenplanung bottom-up, die dann (durch das Controlling) bewertet wird. So die Unternehmensziele nicht erreicht werden, folgt eine Top-down-Phase. Dieser Prozess („Knetung“) kann sich auch mehrmals wiederholen. Man spricht vom Gegenstromverfahren (Kombination beider Verfahren).

Fallbeispiel Perfect-Sound AG

In weiterer Folge sollen die wesentlichen Themen des operativen Controllings anhand eines Fallbeispieles erläutert werden. Um dem Leser eine bessere Orientierung zu ermöglichen, werden alle Passagen die sich mit dem Fallbeispiel beschäftigen in kursiver Schriftart dargestellt.

Ein österreichischer und ein belgischer Investor haben gemeinsam ein Unternehmen mit dem Namen „PERFECT-SOUND AG“ gegründet, um folgende Geschäftsidee in die Tat umzusetzen.

Sie bauen Headphones (HPh) in Kleinserien (bis ca. 18.000 Stück) für den europäischen Markt. In einer späteren Ausbaustufe ist geplant, diese Menge noch deutlich zu erhöhen, was jedoch in der gegenwärtigen Situation aufgrund von Kapitalengpässen – auch unter Ausschöpfung aller zur Verfügung stehenden Fremdfinanzierungsmöglichkeiten – nicht finanzierbar ist.

Es werden zwei unterschiedliche Modelle (HPh-High und HPh-Easy) gleichzeitig auf dem Markt angeboten, um sowohl Kunden des mittleren bis höheren Preissegments als auch Kunden im unteren Preissegment anzusprechen.

Da die Planungsrechnung für Gründungsjahre immer zusätzlichen Prämissen unterliegt und somit eher atypisch ist, wird in weitere Folge diese Rechnung für ein späteres Geschäftsjahr der PERFECT-SOUND AG dargestellt.

Systematik der Teilpläne

Wie bereits zuvor erwähnt, erfordert die Planungsrechnung einen zuvor erstellten Plan. Die dem integrierten Budget vorausgehenden Teilpläne werden dabei typischerweise sukzessiv erstellt, wobei der Engpassbereich (Limiting Factor) den Ausgangspunkt bildet. Derartige Engpässe können beispielsweise knappe Materialien, Maschinenkapazitäten oder auch qualifizierte Mitarbeiter sein.[1] Auf Nachfragemärkten wird der wesentliche limitierende Faktor aber meist der Absatz sein. Dieser bildet daher typischerweise den Ausgangspunkt aller weiteren darauf aufbauenden Teilpläne. Wenn also beispielsweise die geplante Absatzmenge bestimmt ist, kann davon abgeleitet die notwendige geplante Produktionsmenge bestimmt werden. Von dieser Produktionsmenge sind nun wieder Materialbedarf und Materialeinkauf, Maschinenkapazitäten und Personalbedarf abhängig usw. Einen Überblick über typische Teilpläne und deren Vernetzung gibt die folgende Grafk[1] vgl. McLaney/Atrill, 2018, S. 478

Absatzplan

Marketingplan

Auf eine detaillierte Erläuterung des Marketingplans soll im Rahmen dieser Veranstaltung verzichtet werden.

Fertiglagerplan

Zu Beginn der Planperiode liegen keine Fertigprodukte auf Lager. Aufgrund der hohen Unsicherheiten bezüglich des Absatzes von Produkt MP3-Easy möchte man jedoch ein Sicherheitslager von 2.000 Stück aufbauen.

Produktionsplan

Daraus ergibt sich ein Produktionsplan von 9.000 Stück MP3-Easy (7.000 Verkauf + 2.000 Lager) und 6.000 Stück MP3-High.

Stücklisten, Materialplan und Planung der Einzelkosten

Unter Einzelkosten werden all jene Kosten verstanden, die einem Zurechnungsobjekt – in diesem Fall dem Zurechnungsobjekt Kostenträger/Produkt – einzeln zugerechnet werden können, also direkt erfasst werden. Eine derartige Zurechnung erfolgt nach dem Verursachungsprinzip, daraus ergeben sich zugleich beschäftigungsabhängige (variable) Kosten.

Ein typisches Beispiel für derartige Einzelkosten stellen die Einzelmaterialkosten dar. Also jener Teil der Materialien, die einem Produkt direkt zugerechnet (erfasst) werden. Oftmals wird dieses Material auch Fertigungsmaterial genannt.

Entsprechend der Prämissen der Grenzplankostenrechnung wird dabei von konstanten Einsatzmengen und Planpreisen ausgegangen.

Je erzeugtem Produkt A ist also eine Menge X eines Materials (M) zu Kosten von Y erforderlich.

Die Einzelmaterialkosten je Produkt ergeben sich also aus der Multiplikation

Einzelmaterialkosten = X(M1) * Y(M1) + (XM2) * Y(M2) + ...X(Mn) * Y(Mn)

Die gesamten Einzelmaterialkosten der gesamten Produktionsmenge eines Produktes ergeben sich also aus der Multiplikation

Gesamte Einzelmaterialkosten A = X(A) * [X(M1) * Y(M1) + (XM2) * Y(M2) + ...X(Mn) * Y(Mn)]

Neben den Einzelmaterialkosten können auch andere Einzelkosten (etwa Fertigungslöhne) auf ähnliche Weise ermittelt werden.

In unserem Beispiel benötigen wir für die Herstellung eines MP3-Easy 5 Bauteile A und 2 Bauteile B, für die Herstellung eines MP3-High werden 4 Bauteile A und 6 Bauteile B benötigt. Selbstverständlich sind diese Angaben stark vereinfacht und entsprechen nicht den tatsächlichen Materialeinsätzen eines derartigen Produktes. Dies wurde jedoch im Sinne des Lernzieles bewusst in Kauf genommen. Diese Informationen entsprechen den Stücklisten.

Somit ergibt sich ein geplanter Materialbedarf (= Materialplan) im Ausmaß von:

- 9.000 * 5 + 6.000 * 4 = 69.000 Bauteilen A und

- 9.000 * 2 + 6.000 * 6 = 54.000 Bauteilen B

Der Planpreis je Bauteil A beträgt EUR 2,00.

Der Planpreis je Bauteil B beträgt EUR 3,00.

Somit ergeben sich folgende Einzelmaterialkosten:

- je Produkt MP3-Easy in Höhe von 5 * 2,00 + 2 * 3,00 = EUR 16,00

- je Produkt MP3-High in Höhe von 4 * 2,00 + 6 * 3,00 = EUR 26,00

In Summe also geplante Einzelmaterialkosten in Höhe von

9.000 MP3-Easy * 16,00 + 6.000 MP3-High * 26,00 = EUR 300.000,00

Arbeitspläne, Personalplanung und Planung der Gemeinkosten

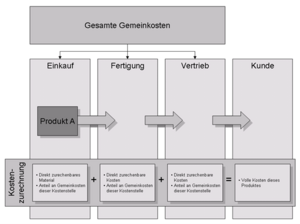

Für die Planung der Gemeinkosten ist die Bildung von Kostenstellen erforderlich, um in weiterer Folge die Gemeinkosten über diese Kostenstellen unter Zuhilfenahme von entsprechenden Bezugsgrößen auf den jeweiligen Kostenträger zu verrechnen.

In unserem Beispiel wurden die folgenden drei Kostenstellen gebildet:

| Einkauf | Fertigung | Vertrieb |

|---|

Die Planung der in diesen Kostenstellen anfallenden Gemeinkosten erfolgt getrennt nach der Abhängigkeit von der Beschäftigung je Kostenart.

Planung der variablen Gemeinkosten – Plan-BAB

Bei der Planung der beschäftigungsabhängigen (variablen) Gemeinkosten wird davon ausgegangen, dass diese proportional von der Höhe der Beschäftigung abhängig sind. Das Ausmaß der Beschäftigung wird in Form der Bezugsgröße dargestellt und ist insbesondere (proportional) von der Produktionsmenge abhängig.

Sehen wir uns dazu in unserem Beispiel insbesondere die Kostenstelle „Fertigung“ näher an.

Für die Fertigung eines MP3-Easy wird mit einer Produktionszeit von 12 Minuten gerechnet, für einen MP3-High plant man 27 Minuten Produktionszeit.

Somit ergibt sich bei der geplanten Produktionsmenge (9.000 MP3-Easy, 6.000 MP3-High) eine geplante Beschäftigung (Arbeitszeit) in Höhe von

9.000 * 12 + 6.000 * 27 = 270.000 Minuten = 4.500 Stunden

Daraus ergibt sich folgender Personalplan:

- Ein Mitarbeiter arbeitet pro Jahr etwa:

- 52 Jahreswochen

- – 5 Wochen Urlaub

- – 3 Wochen Krankenstand

- – 2 Wochen Feiertage

- – 1 Woche sonstige Verhinderungszeiten (Gericht, Bank)

- = 41 Wochen

- Bei einer 40-Stundenwoche ergibt das 41 * 40 = 1.640 Anwesenheitsstunden.

- Bei ca. 10 % Nichtleistungszeit (z.B. Reinigung) ergibt das ca. 1.476 Leistungsstunden pro Jahr.

- Das Unternehmen benötigt also zumindest 3 Mitarbeiter.

In weiterer Folge werden nun Überlegungen angestellt, welche Kosten bei dieser Beschäftigung anfallen werden. Wie viel Energie wird bei dieser Beschäftigung verbraucht, welche Personalkosten fallen dabei an, wie viel Instandhaltungsaufwand ist bei dieser Beschäftigung erforderlich?

Wenn also je Maschinenstunde 20 kWh Strom benötigt werden und eine kWh derzeit EUR 0,06 kosten, dann ergeben sich daraus

4.500 * 20 * 0,06 = EUR 5.400,00 an Energiekosten.

In dieser Weise lassen sich auch alle anderen beschäftigungsabhängigen (variablen) Gemeinkosten der Kostenstelle planen.

Daraus ergibt sich folgender Plan-BAB zu variablen Kosten (auf eine detaillierte Darstellung der Herleitung aller Kosten wurde bewusst verzichtet):

|

|

Einkauf | Fertigung | Vertrieb |

| Fertigungsmaterial | 300.000,00 |

|

|

| Hilfsmaterial | 4.000,00 | 10.000,00 | 2.000,00 |

| Personalkosten | 0,00 | 88.000,00 | 0,00 |

| Fremdleistungskosten | 4.000,00 | 10.000,00 | 9.500,00 |

| Abschreibungen | 0,00 | 10.000,00 | 0,00 |

| Zinskosten | 0,00 | 0,00 | 0,00 |

| Energiekosten | 1.000,00 | 5.400,00 |

|

| Sonstige Gemeinkosten | 6.000,00 | 11.600,00 | 4.800,00 |

| Summe Gemeinkosten | 15.000,00 | 135.000,00 | 16.300,00 |

Planung der fixen Gemeinkosten

Typische beschäftigungsunabhängige (fixe) Gemeinkosten stellen Abschreibungskosten, Mietkosten, Personalkosten für Angestellte etc. dar. Gemeinkosten können jedoch auch semivariablen Charakter aufweisen, also teilweise beschäftigungsabhängig (variabel) und teilweise fix sein. Dies tritt oftmals beispielsweise bei Energiekosten (fix: Beheizung, Beleuchtung, Kühlung) oder Instandhaltungskosten (fix: jährliche Wartung) auf.

In unserem Beispiel ergibt die Planung der beschäftigungsunabhängigen (fixen) Kosten folgendes Bild (auf eine detaillierte Darstellung der Herleitung aller Kosten wurde bewusst verzichtet):

|

|

Einkauf | Fertigung | Vertrieb |

| Fertigungsmaterial | 0,00 |

|

|

| Hilfsmaterial | 4.000,00 | 4.000,00 | 2.000,00 |

| Personalkosten | 20.000,00 | 12.000,00 | 45.000,00 |

| Fremdleistungskosten | 2.000,00 | 0,00 | 3.600,00 |

| Abschreibungen | 5.000,00 | 15.000,00 | 10.000,00 |

| Zinskosten | 4.800,00 | 18.400,00 | 17.000,00 |

| Energiekosten | 6.200,00 | 16.200,00 | 7.200,00 |

| Sonstige Gemeinkosten | 3.000,00 | 24.400,00 | 4.200,00 |

| Summe Gemeinkosten | 45.000,00 | 90.000,00 | 89.000,00 |

Insgesamt ergibt sich daher folgender Plan-BAB:

|

|

Einkauf

|

Fertigung

|

Vertrieb

| ||||||

|

|

Voll | Kv | Kf | Voll | Kv | Kf | Voll | Kv | Kf |

| Fertigungsmaterial | 300.000,00 | 300.000,00 | 0,00 |

|

|

|

|

|

|

| Hilfsmaterial | 8.000,00 | 4.000,00 | 4.000,00 | 14.000,00 | 10.000,00 | 4.000,00 | 4.000,00 | 2.000,00 | 2.000,00 |

| Personalkosten | 20.000,00 | 0,00 | 20.000,00 | 100.000,00 | 88.000,00 | 12.000,00 | 45.000,00 | 0,00 | 45.000,00 |

| Fremdleistungskosten | 6.000,00 | 4.000,00 | 2.000,00 | 10.000,00 | 10.000,00 | 0,00 | 13.100,00 | 9.500,00 | 3.600,00 |

| Abschreibungen | 5.000,00 | 0,00 | 5.000,00 | 25.000,00 | 10.000,00 | 15.000,00 | 10.000,00 | 0,00 | 10.000,00 |

| Zinskosten | 4.800,00 | 0,00 | 4.800,00 | 18.400,00 | 0,00 | 18.400,00 | 17.000,00 | 0,00 | 17.000,00 |

| Energiekosten | 7.200,00 | 1.000,00 | 6.200,00 | 21.600,00 | 5.400,00 | 16.200,00 | 7.200,00 | 0,00 | 7.200,00 |

| Sonstige Kosten | 9.000,00 | 6.000,00 | 3.000,00 | 36.000,00 | 11.600,00 | 24.400,00 | 9.000,00 | 4.800,00 | 4.200,00 |

| Summe Gemeinkosten | 60.000,00 | 15.000,00 | 45.000,00 | 225.000,00 | 135.000,00 | 90.000,00 | 105.300,00 | 16.300,00 | 89.000,00 |

Voll: Vollkosten = Kv + Kf

Kv: variable Kosten

Kf: fixe Kosten

==== ====

Plankalkulation eines Produktes

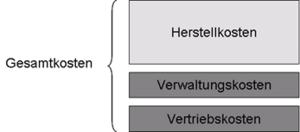

Die (variablen) Gesamtkosten oder auch (variablen) Selbstkosten eines Produktes setzen sich aus vollen (variablen) Herstellkosten plus (variablen) Verwaltungs- und Vertriebskosten zusammen.

Zu diesem Zweck sind die Einzel- und anteiligen Gemeinkosten jeder Kostenstelle dem Produkt gem. Abb. 8, S. 40 zuzurechnen.

Als „Bindeglied“ zwischen dem Anfall an Gemeinkosten einer Kostenstelle und dem „fairen“ Anteil je Kostenträger fungieren Bezugsgrößen. Diese stellen gleichzeitig auch den Faktor dar, der die Höhe des Anfalls der Kosten bestimmt vgl. lineare Kostenfunktion S. . Derartige Bezugsgrößen können Mengen- wie auch Wertgrößen sein.

In unserem Beispiel wurde für den Anfall der Gemeinkosten in der

Einkaufsstelle das Ausmaß (in Form des Wertes) eingekauften und gelagerten Materials bestimmt. Zur Erinnerung, das waren jene EUR 300.000,00 die wir auf S. ermittelt hatten.

Fertigungsstelle das Ausmaß der zu arbeitenden Stunden bestimmt. Zur Erinnerung, das waren jene 4.500 Stunden, die wir auf S. ermittelt hatten.

Vertriebsstelle die Anzahl der Absatzprozesse. Je verkauftem Produkt ist von einem Absatzprozess auszugehen, wobei die Absatzprozesse für MP3-High aufgrund der erhöhten Komplexität mit 1,55 zu gewichten sind. Daraus ergeben sich

7.000 * 1 + 6.000 * 1,55 = 16.300 Absatzprozesse

Nun kann für jede Kostenstelle ein Zuschlags- oder Verrechnungssatz gebildet werden, mit dessen Hilfe ein fairer Anteil an den Gemeinkosten dieser Kostenstelle auf den Kostenträger verrechnet werden kann.

Tab. 10: Ermittlung der Zuschlags- und Verrechnungssätze

|

|

Einkauf |

|

Fertigung |

|

Vertrieb |

|

|

|

Kv | Kf | Kv | Kf | Kv | Kf |

| Fertigungsmaterial | 300.000,00 | 0,00 |

|

|

|

|

| Hilfsmaterial | 4.000,00 | 4.000,00 | 10.000,00 | 4.000,00 | 2.000,00 | 2.000,00 |

| Personalkosten | 0,00 | 20.000,00 | 88.000,00 | 12.000,00 | 0,00 | 45.000,00 |

| Fremdleistungskosten | 4.000,00 | 2.000,00 | 10.000,00 | 0,00 | 9.500,00 | 3.600,00 |

| Abschreibungen | 0,00 | 5.000,00 | 10.000,00 | 15.000,00 | 0,00 | 10.000,00 |

| Zinskosten | 0,00 | 4.800,00 | 0,00 | 18.400,00 | 0,00 | 17.000,00 |

| Energiekosten | 1.000,00 | 6.200,00 | 5.400,00 | 16.200,00 |

|

7.200,00 |

| Sonstige Kosten | 6.000,00 | 3.000,00 | 11.600,00 | 24.400,00 | 4.800,00 | 4.200,00 |

| Summe Gemeinkosten | 15.000,00 | 45.000,00 | 135.000,00 | 90.000,00 | 16.300,00 | 89.000,00 |

| Bezugsgröße | 300.000,00 |

|

4.500,00 |

|

16.300 |

|

| VS bzw. ZS | 5,00 % |

|

30,00 |

|

1,00 |

|

VS: Verrechnungssatz

ZS: Zuschlagsatz

Die variablen Selbstkosten eines Produktes sind daher wie folgt zu ermitteln:

Tab. 11: Ermittlung der variablen Selbstkosten

| in EUR je Stück | MP3-Easy | Erläuterung MP3-Easy | MP3-High |

| Fertigungsmaterialkosten variabel | 16,00 | Gem. Einzelkostenplanung | 26,00 |

| Materialgemeinkosten variabel | 0,80 | 5 % von 16,00 | 1,30 |

| Fertigungsgemeinkosten variabel | 6,00 | 30,00 / 60 Min * 12 Min | 13,50 |

| Herstellkosten variabel | 22,80 | Summe | 40,80 |

| Verw./Vertr.gemeinkosten variabel | 1,00 | 1 Arbeitsprozess * 1,00 | 1,55 |

| Selbstkosten variabel | 23,80 | Summe | 42,35 |

Kostenträgererfolgsrechnung

Die Kostenträgererfolgsrechnung dient dem Ausweis des Erfolges je Produkt bzw. Leistung. Sinnvollerweise wird dabei für kurzfristige Entscheidungen nicht ein Stückgewinn, sondern ein Stückdeckungsbeitrag ermittelt. [3]Der Deckungsbeitrag ist ein von Absatz- und Produktionsmenge unabhängiges Maß zur Beurteilung des kurzfristigen Erfolges.

Der Stückdeckungsbeitrag (db) ergibt sich aus

db = Stückerlös – variable Stückkosten

In unserem Beispiel können die Stückdeckungsbeiträge wie folgt ermittelt werden:

Tab. 12: Ermittlung der Stückdeckungsbeiträge

|

|

MP3-Easy | MP3-High |

| Verkaufspreis in EUR je Stück | 30,00 | 80,00 |

| variable Selbstkosten in EUR je Stück | 23,80 | 42,35 |

| Stückdeckungsbeitrag in EUR | 6,20 | 37,65 |

Da beide Produkte positive Stückdeckungsbeiträge liefern, ist es kurzfristig sinnvoll, beide Produkte herzustellen (bei Vollbeschäftigung gilt diese Aussage nicht mehr uneingeschränkt. In diesem Fall wären unter Umständen Opportunitätskostenüberlegungen zusätzlich anzustellen.) Jedes Stück liefert somit einen Beitrag zur Abdeckung der Fixkosten und trägt damit zur Ergebnisverbesserung bei.

Kurzfristige Entscheidungsrechnungen im Rahmen der Planungsrechnung

Zu diesen zählen die Break-Even-Analyse (BEA) und die kurzfristige Preisuntergrenze bei Unterauslastung der Produktionsanlagen welche nachfolgend erläutert werden.

Break-Even-Analyse

Mithilfe der Break-Even-Analyse (BEA) wird jene Mindestabsatzmenge (jener Mindestumsatz) ermittelt, bei welcher (welchem) die Gesamtkosten des Unternehmens(Bereichs) gedeckt sind, also kostendeckend gewirtschaftet wird.

Es stellt sich also die Frage, ob die verkauften Produkte und die damit erzielten Deckungsbeiträge ausreichen, um die gesamten Fixkosten abzudecken und somit einen Gewinn zu erwirtschaften.

Die Formel zur Berechnung der Break-Even-Menge (BEM) lautet daher:

BEM = Fixkosten / (Stückerlös - variable Stückkosten)

Beispiel:

Die gesamten geplanten Fixkosten können dem Betriebsabrechnungsbogen (siehe S. 45) entnommen werden und betragen:

Geplante Fixkosten = 45.000 (Eink.) + 90.000 (Fert.) + 89.000 (Ver.) = EUR 224.000

Bei alleiniger Produktion von MP3-Easy ergibt sich also folgende Rechnung:

BEM = 224.000 / (30,00 - 23,80) = 36.130 Stück

Bei alleiniger Produktion von MP3-High ergibt sich folgende Rechnung:

BEM = 224.000 / (80,00 - 42,35) = 5.950 Stück

In Mehrproduktunternehmen ist der Einsatz der BEA problematischer, da entweder eine Aufteilung der Fixkosten erforderlich ist oder die Absatz- oder Umsatzanteile zu fixieren sind.

Wenn also in unserem Beispiel von einem Absatzanteil von 53,85 % MP3-Easy zu 46,15 % MP3-High ausgegangen wird (7.000 zu 6.000), dann ergibt sich folgende Rechnung:

224.000 / [(30,00 - 23,80) * 0,5385 + (80,00 - 42,35) * 0,4615)] = 10.814 Stück

Davon sind nun

53,85 % oder 5.823 MP3-Easy und

46,15 % oder 4.991 MP3-High Da geplante 13.000 Stück (7.000 MP3-Easy + 6.000 MP3-High) abgesetzt werden sollen, beträgt die Sicherheitsspanne 16,82 % ([13.000 - 10.814] / 13.000 * 100]. Im Falle eines Absatzrückganges können also bis zu 16,82 % weniger Produkte (allerdings bei konstanten Absatzanteilen) abgesetzt werden ohne in die Verlustzone zu geraten.

Kurzfristige Preisuntergrenze bei Unterauslastung

Die kurzfristige Preisuntergrenze bei Unterauslastung liegt bei den Grenzkosten. In diesem Fall decken die Grenzerlöse (für den zusätzlichen Absatz) die zusätzlich entstehenden Kosten (= Grenzkosten).

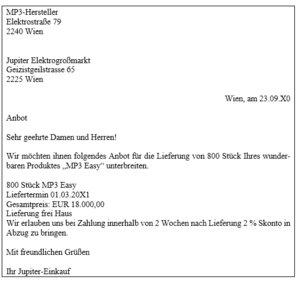

In der augenblicklichen Situation (Produktion 9.000 MP3-Easy; Absatz 7.000 MP3-Easy) bekommt die Geschäftsleitung das folgende weitere Angebot für die nächste Periode:

Folgende kurzfristige Entscheidungsrechnung ist in diesem Falle anzustellen:

Grenzerlöse: EUR 18.000,00

Erlösschmälerungen (2 % von 18.000,00): EUR 360,00

Nettogrenzerlöse: EUR 17.640,00

Grenzkosten (800 * 23,80): EUR 19.040,00

Deckungsbeitrag: EUR -1.400,00

Dieser Auftrag ist daher abzulehnen!

Nachdem nun alle wesentlichen Teilpläne erstellt sind und die Planungstätigkeit soweit abgeschlossen ist, kann in weiterer Folge ein integriertes Budget erstellt werden.

Integriertes Budget

Ein Budget stellt ein auf den Grundlagen der Zielsetzung geplantes und auf Vorgaben beruhendes Zahlenwerk dar. [4]Dieses wird typischerweise für ein Jahr erstellt. Von einem integrierten Budget oder auch „Master Budget“ spricht man wenn dieses die Elemente

- Leistungsbudget (Plan-G&V)

- Finanzplan

- Planbilanz

in vernetzter Form enthält (vgl.

Abb. 12: Integriertes Budget, S. 67). Es baut typischerweise auf sukzessiv erstellten Teilplänen auf (vgl. , S. 38).

Funktionen der Budgetierung

Der Budgetierung werden unterschiedliche Funktionen zugeschrieben. Im Wesentlichen handelt es sich dabei um:

- Koordinations- und Integrationsfuntktion

- Motivationsfunktion

- Informationsfunktion

- Kontrollfunktion

Grundsätze für die Erstellung von Budgets

Allgemein gelten die folgenden Überlegungen als Wesentlich für den Budgetierungsprozess:

- Die Vorgaben sollen herausfordernd, aber realistisch sein.

- Unterschreitung von Budgets soll nicht zu Kürzungen in Folgeperioden führen – Etatdenken!

- Übererfüllungen sollen nicht belohnt werden um „budgetary slacks“ (Sicherheitspolster) zu vermeiden.

- Ressortdenken soll vermieden werden.

Verfahren zur Erstellung von Budgets

Folgende Verfahren finden in der Praxis Anwendung:

- Top-down-Verfahren: Dabei erfolgt die Zielfindung und Planung de facto per Vorgabe durch die oberste Führungsebene, also von oben nach unten.

- Bottom-up-Verfahren: Dabei definieren die Budgetverantwortlichen die jeweiligen Ziele und Maßnahmen für ihren Bereich, also von unten nach oben.

- Gegenstromverfahren: Ist die Kombination beider Verfahren.

Leistungsbudget als DB-Rechnung

Das Leistungsbudget oder auch Plan-Gewinn- und Verlustrechnung stellt die Erlöse der Planperiode den Kosten dieser Periode gegenüber, um den Gesamterfolg eines bestimmten Zeitraumes für den Gesamtbetrieb oder für einzelne Teilbetriebe festzustellen.

Da die Budgetierung Teil der internen Unternehmensrechnung ist (Management Accounting), sind Vorschriften die Finanzbuchhaltung betreffend nicht zwingend relevant. Vielmehr folgt die Ausgestaltung den Anforderungen der Stakeholder, für die sie erstellt wird (meist Management). Die Vorschriften gem. § 231 UGB zur Gewinn- und Verlustrechnung sind daher nicht zwingend, wohl aber eine Orientierung.

Somit wird auch das (interne) Leistungsbudget entweder dem Gesamt- oder dem Umsatzkostenverfahren folgen, meist jedoch als Deckungsbeitragsrechnung (auch mehrdimensional) aufgebaut sein.

Ein typisches Schema für die Anwendung des Umsatzkostenverfahrens hat dabei folgendes Aussehen:

Tab. 13: Schema für Umsatzkostenverfahren

| Geplante Nettoerlöse | |

|---|---|

| - | Geplante variable Kosten der Absatzleistung |

| = | Deckungsbeitrag |

| + | Sonstige betriebliche Erträge |

| - | Geplante Fixkosten (ohne Zinskosten) |

| = | Betriebsergebnis |

| +/- | Finanzergebnis |

| = | Ergebnis vor Steuern |

| - | Steuern vom Einkommen und Ertrag |

| = | Jahresüberschuss |

| +/- | Rücklagenbewegung |

| +/- | Gewinn- bzw. Verlustvortrag |

| = | Bilanzgewinn |

Ein typisches Schema für die Anwendung des Gesamtkostenverfahrens hat dabei folgendes Aussehen:

Tab. 14: Schema für Gesamtkostenverfahren

| Geplante Nettoerlöse | |

|---|---|

| +/- | Bestandsveränderungen (Bewertung zu variablen Herstellkosten) |

| + | Aktivierte Eigenleistungen |

| = | Betriebsleistung |

| - | Geplante variable Kosten der produzierten Menge (Periodenkosten) |

| = | Deckungsbeitrag |

| + | Sonstige betriebliche Erträge |

| - | Geplante Fixkosten (ohne Zinskosten) |

| = | Betriebsergebnis |

| +/- | Finanzergebnis |

| = | Ergebnis vor Steuern |

| - | Steuern vom Einkommen und Ertrag |

| = | Jahresüberschuss |

| +/- | Rücklagenbewegung |

| +/- | Gewinn- bzw. Verlustvortrag |

| = | Bilanzgewinn |

Für unser Beispiel ist das Leistungsbudget gem. Umsatzkostenverfahren daher wie folgt zu ermitteln:

Tab. 15: Leistungsbudget nach Umsatzkostenverfahren

|

|

|

MP3-Easy | MP3-High | Summe |

|

|

Verkaufsmenge | 7.000 | 6.000 |

|

| * | Verkaufspreis | 30,00 | 80,00 |

|

| = | Umsatz | 210.000,00 | 480.000,00 | 690.000,00 |

| - | variable Kosten Absatzleistung | 166.600,00 | 254.100,00 | 420.700,00 |

| = | Deckungsbeitrag | 43.400,00 | 225.900,00 | 269.300,00 |

| + | sonstige betriebliche Erträge |

|

|

- |

| - | fixe Kosten Einkauf ohne Zinskosten*) |

|

40.200,00 |

|

| - | fixe Kosten Fertigung ohne Zinskosten |

|

71.600,00 |

|

| - | fixe Kosten Vertrieb ohne Zinskosten |

|

72.000,00 |

|

|

|

Summe Fixkosten ohne Zinskosten |

|

|

183.800,00 |

| = | Betriebsergebnis |

|

|

85.500,00 |

| +/- | Finanzergebnis |

|

|

40.200,00 |

| = | Ergebnis vor Steuern |

|

|

45.300,00 |

| - | Steuern (25%) |

|

|

11.325,00 |

| = | Jahresüberschuss |

|

|

33.975,00 |

Der geplante Jahresüberschuss beträgt also EUR 33.975,00 oder 4,92 % (33.975,00 / (210.000,00 + 480.000,00) der Umsatzerlöse.

Zusätzlich ist es möglich, die Positionen „Nettoerlöse“ bis „Deckungsbeitrag“ nach verschiedenen Kriterien (Dimensionen) getrennt auszuweisen, also Objekten zuzurechnen. So könnte es für die Entscheidungen von Managern hilfreich sein, Deckungsbeiträge getrennt nach Produkten, Produktgruppen, Regionen, Zeiträumen, Kundengruppen etc. darzustellen. Zu diesem Zweck wird spezielle Software (sogenannte OLAP-Software) eingesetzt.

Wenn eine Zurechnung von Fixkosten auf einzelne Objekte nach dem Einwirkungsprinzip [5]erfolgt, dann spricht man von einer mehrstufigen Deckungsbeitragsrechnung. Als Zwischengrößen werden dann Deckungsbeitrag 1, Deckungsbeitrag 2, Deckungsbeitrag 3, … Deckungsbeitrag n dargestellt. [6]

Für unser Beispiel ist das Leistungsbudget gem. Gesamtkostenverfahren daher wie folgt zu ermitteln:

Tab. 16: Leistungsbudget nach Gesamtkostenverfahren

|

|

|

MP3-Easy | MP3-High | Summe |

|

|

Verkaufsmenge | 7.000 | 6.000 |

|

| * | Verkaufspreis | 30,00 | 80,00 |

|

|

|

Umsatz | 210.000,00 | 480.000,00 | 690.000,00 |

| +/- | Bestandsveränderung | 45.600,00 | - | 45.600,00 |

| + | Aktivierte Eigenleistungen |

|

|

- |

| = | Betriebsleistung | 255.600,00 | 480.000,00 | 735.600,00 |

| - | Herstellkosten d. produz. Menge | 205.200,00 | 244.800,00 | 450.000,00 |

| - | Vertriebskosten variabel der abgesetzten Menge |

|

|

16.300,00 |

| = | Deckungsbeitrag |

|

|

269.300,00 |

| + | sonstige betriebliche Erträge |

|

|

- |

| - | fixe Kosten Einkauf ohne Zinskosten |

|

40.200,00 |

|

| - | fixe Kosten Fertigung ohne Zinskosten |

|

71.600,00 |

|

| - | fixe Kosten Vertrieb ohne Zinskosten |

|

72.000,00 |

|

| - | Summe fixe Kosten ohne Zinskosten |

|

|

183.800,00 |

| = | Betriebsergebnis |

|

|

85.500,00 |

| +/- | Finanzergebnis |

|

|

40.200,00 |

| = | Ergebnis vor Steuern |

|

|

45.300,00 |

| - | Steuern (25%) |

|

|

11.325,00 |

| = | Jahresüberschuss |

|

|

33.975,00 |

Das Ergebnis nach Gesamtkostenverfahren entspricht zwingend jenem nach Umsatzkostenverfahren.

Die Geschäftsführung der PERFECT-SOUND GmbH erachtet das Ergebnis des Leistungsbudgets als ausreichend, daher kann zum nächsten Schritt des integrierten Budgets gegangen werden. Andernfalls hätte eine Überarbeitung des Plans und neuerliche Ermittlung des Leistungsbudgets erfolgen müssen.

Finanzplan

Im Finanzplan werden die geplanten Zahlungsströme des Unternehmens erfasst und dargestellt. Als Ergebnis dieser Rechnung wird der Bedarf oder Überschuss an Zahlungsmitteln der Periode ermittelt. Zwischenergebnisse zeigen woher diese Mittel kommen und wohin Geldmittel fließen.

Die Zahlungsströme (Zu- und Abflüsse an Geldmitteln) werden auch als Cashflows (CF) bezeichnet. Der Cashflow ist auch ein Maß für die Innenfinanzierungskraft eines Unternehmens. Also der Fähigkeit, aus eigener Kraft Dividenden zu zahlen, Schulden zu tilgen sowie aufzubringen.

Der Cashflow (auch im Verhältnis zu anderen Größen) ist weiters ein wichtiger Indikator für die Liquiditätssituation des Unternehmens.

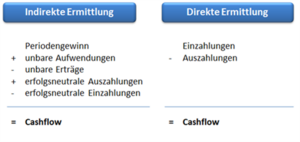

Die Ermittlung des Cashflows kann direkt oder indirekt erfolgen. Dabei wird alternativ wie folgt vorgegangen:

Wobei in der Praxis typischerweise die indirekte Ermittlung bevorzugt wird. Daraus ergibt sich auch die logische Reihenfolge für das integrierte Budget, zuerst das Leistungsbudget und danach den Finanzplan zu erstellen, da das Ergebnis „Jahresüberschuss“ des Leistungsbudgets die Ausgangsposition zur Ermittlung des indirekten Cashflows bildet nach ÖVFA-Schema . Folgende Überlegungen sind bei dieser Ermittlung zudem hilfreich:

Ausgangspunkt bildet der Jahresüberschuss.

Dieser wurde mit den Rechengrößen Aufwand/Ertrag gebildet.

Der Cashflow entspricht jedoch den Rechengrößen Auszahlung/Einzahlung.

Der Jahresüberschuss ist also um jene Erträge zu kürzen, welche zu keinen Einzahlungen geführt haben (z.B. Forderungen).

Der Jahresüberschuss ist um jene Aufwendungen wieder zu erhöhen, die zu keinen Auszahlungen in der Periode geführt haben (z.B. Abschreibungen).

Kehren Sie im Falle der Unsicherheit bei der Ermittlung des Cashflows hierher zurück und überlegen Sie, was wurde bei der Berechnung des Jahresüberschusses bereits berücksichtigt und welche Additionen und Subtraktionen sind noch erforderlich?

Für die konkrete Ausgestaltung des Schemas zur Ermittlung des Cashflows für die externe Darstellung im Rahmen des Jahresabschlusses (nicht verpflichtend nach UGB) existieren unterschiedliche Regelungen und Vorschläge (Gutachten). Dies betrifft beispielsweise IAS 7 für die internationale Rechnungslegung, das Fachgutachten der Kammer der Wirtschaftstreuhänder (KFSBW2) oder das Schema der Österreichischen Vereinigung für Finanzanalyse und Anlageberatung (ÖVFA) in Österreich. Die Schemata ähneln einander und für den Zweck dieser Veranstaltung soll eine (vereinfachte) Darstellung in Anlehnung an das ÖVFA-Schema dienen.

Um wie bereits oben ausgeführt detaillierte Informationen über die Herkunft und die Verwendung der Geldmittel zu bekommen, werden folgende Teilbereiche und Zwischensummen ermittelt:

Tab. 17: Berechnung des Cashflows

| CF aus dem Ergebnis | |

|---|---|

| + | CF aus dem Working Capital |

| = | CF aus der laufenden Geschäftstätigkeit |

| +/- | CF aus Investitionstätigkeit |

| +/- | CF aus Finanzierungstätigkeit |

| = | Veränderung liquider Mittel (Zahlungsmittelüberschuss/-bedarf) |

Der CF aus dem Ergebnis zeigt in welchem Ausmaß Geldmittel aus dem Umsatzprozess (Verkauf von Produkten und Leistungen) ins Unternehmen fließen.

Der CF aus dem Working Capital zeigt, welche Zu- und Abflüsse an Geldmitteln durch die Veränderungen im Working Capital entstehen. Also durch Auf-/Abbau von Lagerbeständen, Forderungen oder Lieferantenverbindlichkeiten.

Der CF aus der Investitionstätigkeit zeigt, welche Zu- und Abflüsse an Geldmitteln durch die Investition bzw. die Devestition von Anlagevermögen entstehen.

Der CF aus der Finanzierungstätigkeit zeigt, welche Zu- und Abflüsse an Geldmitteln durch Dividendenzahlungen oder Darlehensaufnahme bzw. Darlehensrückzahlungen entstehen.

In weiterer Folge kann aus dem Anfangsbestand an liquiden Mitteln und der Veränderung gem. Finanzplan der geplante Endbestand an liquiden Mitteln berechnet werden.

Somit kann frühzeitig darüber entschieden werden, ob ausreichende finanzielle Mittel zur Verfügung stehen, zusätzliche Mittel erforderlich sind (und wie diese aufgebracht werden können) oder Mittel zur zusätzlichen Veranlagung oder Rückzahlung von Fremdkapital erwirtschaftet werden.

Der Finanzplan stellt somit ein wichtiges kurzfristiges Instrument zur Steuerung und Sicherung des Unternehmens (insbesondere der Liquidität) dar.

Nachfolgend soll die Darstellung der Schemata zur Ermittlung der Cashflows zusammen mit den konkreten Zahlen aus dem Beispiel erfolgen.

Ermittlung des Cashflows aus dem Ergebnis:

Tab. 18: Berechnung des Cashflows aus dem Ergebnis

| Jahresüberschuss 1) | 33.975,00 | |

|---|---|---|

| + | Abschreibungen 2) | 40.000,00 |

| +/- | Erträge/Verluste aus dem Abgang vom Anlagevermögen 3) | 0,00 |

| +/- | Dotierung/Auflösung von langfristigen Rückstellungen 4) | 15.000,00 |

| = | CF aus dem Ergebnis | 88.975,00 |

Ad 1) Der Jahresüberschuss ist dem Leistungsbudget zu entnehmen.

Ad 2) Die Abschreibungen entsprechen der Summe der Abschreibungen gem. BAB (Kv + Kf). Da es sich um so genannten unbaren Aufwand handelt, also Aufwand dem keine Auszahlung in dieser Periode gegenüber steht, ist dieser dem Jahresüberschuss wieder hinzuzurechnen.

Ad 3) Erträge/Verluste aus dem Abgang vom Anlagevermögen sind Teil des Jahresüberschusses (sonstige betriebliche Erträge – siehe Leistungsbudget). Sie stellen auch Einzahlungen dar (so sie bar bezahlt wurden). Sie sind jedoch nicht Teil des CF aus dem Ergebnis, sondern Teil des CF aus Investitionstätigkeit. Daher werden sie an dieser Stelle neutralisiert und im Rahmen des CF aus Investitionstätigkeit wieder zugerechnet.

Ad 4) Zusatzinformation: Ein Teil der gesamten Personalkosten (siehe BAB) resultiert aus der Dotierung von Pensions- und Abfertigungsrückstellungen. Das Ausmaß wurde mit EUR 15.000,00 geplant. Da es sich bei Aufwand aus Rückstellungen (Dotierung) um so genannten unbaren Aufwand handelt, also Aufwand dem keine Auszahlung in dieser Periode gegenüber steht, ist dieser dem Jahresüberschuss wieder hinzuzurechnen.

Aus dem Umsatzprozess werden also EUR 88.975,00 oder 12,89 % des Umsatzes (88.975,00 / 690.000,00 * 100) dem Unternehmen an Geldmitteln zufließen.

Ermittlung des Cashflows aus dem Working Capital:

Das Working Capital entspricht dem (kurzfristigen) Umlaufvermögen und dem kurzfristigen Fremdkapital. Der CF aus dem Working Capital resultiert daher aus den (geplanten) Veränderungen der entsprechenden Bilanzpositionen.

Dabei stellt die Erhöhung einer Aktiv-Position einen Abfluss von Geldmitteln bzw. die Verringerung einer Aktiv-Position einen Zufluss von Geldmitteln dar. Wenn beispielsweise der Bestand an Fertigungsmaterial erhöht werden soll, dann muss zusätzliches Material gekauft und dafür Geld ausgegeben werden. Wenn beispielsweise der Bestand an Forderungen abnimmt, dann bedeutet dies, dass Kunden offene Rechnungen bezahlen.

Auf der Passivseite verhält es sich genau umgekehrt. Die Erhöhung einer Passiv-Position stellt einen Zufluss an Geldmitteln, die Verringerung einer Passiv-Position den Abfluss an Geldmitteln dar. Wenn beispielsweise ein zusätzlicher Kredit gewährt wird, dann fließt Geld in die Kassa. Umgekehrt fließt Geld aus der Kassa, wenn eine Lieferantenverbindlichkeit zurückgezahlt wird (vgl. Abb. 8: Integriertes Budget).

Zum Zweck der Ermittlung der Veränderung ist es also zunächst hilfreich, einen Blick in die Bilanz zu Beginn der Planperiode zu machen, um die entsprechenden Positionen und deren Höhe festzustellen.

Die (vereinfachte) Bilanz unseres Beispielunternehmens zeigt folgendes Bild (alle Beträge in EUR):

Tab. 19: Bilanz der PERFECT-SOUND GmbH

| 01.01.Planjahr |

|

|

|

| AKTIVA |

|

PASSIVA |

|

| Grund & Gebäude | 1.000.000,00 | Stammkapital | 200.000,00 |

| Maschinen | 130.000,00 | Kapitalrücklage | 100.000,00 |

| Anlagevermögen | 1.130.000,00 | Gewinnrücklage | 50.000,00 |

| Fertigungsmaterial | 8.000,00 | Bilanzgewinn | 8.000,00 |

| Unfertige Erzeugnisse | 0,00 |

|

|

| Fertigerzeugnisse | 0,00 | Rückstellungen | 90.000,00 |

| Forderungen | 60.000,00 | Verbindlichkeiten L&L | 60.000,00 |

| Kassa | 10.000,00 | Kontokorrentkredit | 100.000,00 |

| Umlaufvermögen | 78.000,00 | Darlehen | 600.000,00 |

| Bilanzsumme | 1.208.000,00 | Bilanzsumme | 1.208.000,00 |

Der Cashflow aus dem Working Capital ist wie folgt zu ermitteln:

Tab. 20: Berechnung des Cashflows aus dem Working Capital

| Aktivseite | +/- | Veränderungen des Fertigungsmaterials 1) | 8.000,00 |

|---|---|---|---|

|

|

+/- | Veränderungen von unfertigen Erzeugnissen 2) | 0,00 |

|

|

+/- | Veränderungen von Fertigerzeugnissen 3) | - 45.600,00 |

|

|

+/- | Veränderungen der Forderungen 4) | -26.250,00 |

| Passivseite | +/- | Veränderungen kurzfristiger Rückstellungen5) | 0,00 |

|

|

+/- | Veränderungen von Verbindlichkeiten aus L&L6) | 13.000,00 |

|

|

= | Cashflow aus dem Working Capital | -50.850,00 |

L&L: Lieferungen und Leistungen

Ad 1) Zusatzinformation: Es ist geplant, alle Vorräte an Fertigungsmaterial abzubauen. Der gesamte Materialaufwand in Höhe von EUR 300.000,00 ist Teil des Leistungsbudgets (und damit Teil des Jahresüberschusses). Es wird jedoch nur ein Teil davon auch zahlungswirksam in dieser Periode (nur jener Teil, der auch in dieser Periode gekauft wird – 300.000,00 - 8.000,00 = 292.000,00, vgl. S. 39). Dies bedeutet eine Reduktion einer Aktiv-Position und somit einen Mittelzufluss.

Ad 2) Zusatzinformation: Es sind keine Veränderungen bei unfertigen Erzeugnissen geplant (siehe auch Leistungsbudget – Gesamtkostenverfahren – Bestandsveränderung).

Ad 3) Gem. Absatz- Produktionszahlen werden 9.000 MP3-Easy hergestellt, jedoch nur 7.000 davon auch verkauft. Dies führt zu einer entsprechenden Bestandsveränderung im Ausmaß von EUR 45.600,00 (9.000 - 7.000 = 2.000 * 22,80 = 45.600 Bewertung dieser Bestandsveränderung entsprechend variable Herstellkosten; siehe auch Leistungsbudget – Gesamtkostenverfahren – Bestandsveränderung). Dies führt zu einer Erhöhung einer Aktiv-Position und somit zu einem Mittelabfluss.

Ad 4) Zusatzinformation: Das Unternehmen erwartet den gesamten Umsatz auf Ziel. Das erwartete Zahlungsziel der Kunden beträgt durchschnittlich 45 Tage. Unter Annahme eines über das gesamte Jahr gleichmäßigen Umsatzes ergibt sich daraus:

Forderungsendbestand = Jahresumsatz / 360 * 45

Forderungsendbestand = 690.000,00 / 360 * 45 = EUR 86.250,00

Es sind also die letzten 45 Tage (halber November, ganzer Dezember) am Ende des Planjahres noch nicht bezahlt und daher Forderungsbestand. (Anmerkung: Die Verwendung von 360 Tagen für ein Finanzjahr ist in der Praxis üblich.) Dies führt zu einer Erhöhung einer Aktivposition und somit zu einem Mittelabfluss in Höhe von EUR 26.250,00. Die gesamten Forderungen am Anfang der Periode in Höhe von EUR 60.000,00 gehen innerhalb des Planjahres bar ein (nach 45 Tagen), am Ende besteht ein neuer Forderungsbestand in Höhe von 86.250,00. Der Mittelabfluss ergibt sich aus der Differenz (60.000,00 - 86.250,00).

Ad 5) Zusatzinfo: Es sind keine Dotierungen oder Auflösungen kurzfristiger Rückstellungen geplant. Dies könnte beispielsweise Steuerrückstellungen betreffen.

Ad 6) Zusatzinfo: Das Unternehmen plant seine Lieferanten nach durchschnittlich 90 Tagen zu bezahlen. Unter Annahme eines über das gesamte Jahr gleichmäßigen Einkaufs ergibt sich daraus:

Endbestand L&L = Jahreseinkauf / 360 * 90

Endbestand L&L= 292.000,00 / 360 * 90= EUR 73.000,00

Der Jahreseinkauf beträgt lediglich EUR 292.000,00 (Verbrauch gem. Leistungsbudget 300.000,00 davon 8.000,00 aus dem Lager – siehe Ad 1). Die Lieferungen der letzten 90 Tage sind zu Jahresende noch nicht bezahlt, also Verbindlichkeiten. Der Anfangsbestand an Verbindlichkeiten beträgt EUR 60.000,00 der geplante Endbestand EUR 73.000,00. Daraus ergibt sich eine Erhöhung um 13.000,00 (73.000,00 - 60.000,00).

Der Aufbau des Fertigproduktlagers und die Erhöhung der Forderungen benötigt finanzielle Mittel. Dies konnte durch den Abbau des Fertigungsmateriallagers und die Ausweitung der Lieferantenverbindlichkeiten nicht gänzlich kompensiert werden.

Ermittlung des Cashflows aus der Investitionstätigkeit:

Der Cashflow aus Investitionstätigkeit zeigt die Mittelzu- und Abflüsse, die durch Investition und Devestition in Anlagevermögen entstehen.

Tab. 21: Berechnung des Cashflows aus Investitionstätigkeit

| - | Investitionen in Anlagevermögen 1) | -20.000,00 |

|---|---|---|

| - | Aktivierte Eigenleistungen 2) | 0,00 |

| + | Buchwert abgegangener Anlagen 3) | 0,00 |

| +/- | Gewinn oder Verlust aus dem Abgang von Anlagevermögen 4) | 0,00 |

| = | CF aus der Investitionstätigkeit | -20.000,00 |

Ad 1) Zusatzinformation: Es ist geplant, einen neue Maschine für die Fertigung anzuschaffen. Investitionsauszahlung EUR 20.000,00. Dies führt zu einer Erhöhung einer Aktiv-Position und daher zu einem Mittelabfluss.

Ad 2) Zusatzinformation: Es sind keine aktivierten Eigenleistungen geplant (z.B. selbsterstellte Anlagen). Dies ergibt sich auch aus dem Leistungsbudget (siehe Leistungsbudget – Gesamtkostenverfahren – Aktivierte Eigenleistungen).

Ad 3) Zusatzinformation: Es ist kein Verkauf von Anlagevermögen geplant.

Ad 4) Zusatzinformation: Es ist kein Verkauf von Anlagevermögen geplant.

Es kommt zu einem Abfluss von Geldmitteln im Ausmaß von EUR 20.000,00 für das Anlagevermögen. Dies entspricht gerade 50 % des Verbrauches an Anlagen (siehe Abschreibungen), was auf Dauer nicht nachhaltig wäre.

Ermittlung des Cashflows aus Finanzierungstätigkeit:

Der Cashflow aus Finanzierungstätigkeit zeigt die Mittelzu- und Abflüsse, die durch Ausschüttung von Dividendenzahlungen, Aufnahme bzw. Rückzahlung von Darlehen/Krediten oder Einzahlungen von Gesellschaftern (Kapitalerhöhung) entstehen.

Tab. 22: Berechnung des Cashflows aus Finanzierungstätigkeit

| + | Einzahlungen von Gesellschaftern 1) | 0,00 |

|---|---|---|

| - | Auszahlungen an die Gesellschafter (Dividenden) 2) | -8.000,00 |

| +/- | Erhöhung bzw. Tilgung von Krediten 3) | -20.000,00 |

| = | CF aus der Finanzierungstätigkeit | -28.000,00 |

Ad 1) Zusatzinformation: Es sind keine Einzahlungen von Gesellschaftern (Kapitalerhöhungen) geplant.

Ad 2) Zusatzinformation: Der gesamte Bilanzgewinn des Vorjahres soll an die Eigentümer ausgeschüttet werden. Gemäß Bilanz beträgt dieser EUR 8.000,00.

Ad 3) Zusatzinformation: Die Geschäftsleitung plant die Rückzahlung eines bestehenden Darlehens im Ausmaß von EUR 20.000,00.

Es kommt zu einem Abfluss von Geldmitteln durch Dividendenzahlungen und Kreditrückzahlungen im Ausmaß von EUR 28.000,00.

Somit ergibt sich gesamt folgender Zahlungsmittelüberschuss bzw. Zahlungsmittelbedarf:

Tab. 23: Ermittlung des Zahlungsmittelbedarfs

| CF aus dem Ergebnis | 88.975,00 | |

|---|---|---|

| + | CF aus dem Working Capital | -50.850,00 |

| = | CF aus der laufenden Geschäftstätigkeit | 38.125,00 |

| +/- | CF aus Investitionstätigkeit | -20.000,00 |

| +/- | CF aus Finanzierungstätigkeit | -28.000,00 |

| = | Veränderung liquider Mittel (Zahlungsmittelübersch./-bedarf) | -9.875,00 |

Da der Kassenbestand zu Beginn des Planjahres gerade EUR 10.000,00 beträgt (siehe Bilanz) und ein gewisser Mindestkassenbestand als „Sicherheitspolster“ benötigt wird, sind Überlegungen anzustellen, wie dieser zusätzliche Finanzmittelbedarf zu decken ist. Das Management könnte nun beispielsweise Investitionen zurückstellen oder auf die Rückzahlung des Darlehens verzichten. Auch könnte auf die (gänzliche) Ausschüttung an die Gesellschafter verzichtet werden. Weiters könnte durch entsprechendes Cashmanagement (Reduktion der Forderungen; Ausweitung der Lieferantenverbindlichkeiten etc.) Einfluss genommen werden. Zudem wäre eine Außenfinanzierung durch Banken oder Gesellschafter in Erwägung zu ziehen und aufgrund der frühzeitigen Anmeldung des Bedarfes (vor Beginn des Planjahres) wohl umsetzbar.

Im Beispiel soll die Finanzierung durch die Ausweitung des bestehenden Kontokorrentkredites erfolgen. Auch dabei ist in jedem Fall der Rahmen zu prüfen und gegebenenfalls eine Erweiterung notwendig bzw. anzustreben.

Planbilanz

Nachdem die Erfolgs- (Leistungsbudget) und Liquiditätssituation (Finanzplan) des Unternehmens geplant wurde, sollen nun auch noch die Auswirkungen der kurzfristigen Planung bezüglich der Vermögens- und Schuldensituation des Unternehmens ermittelt werden. Deshalb ist eine Planbilanz für das Ende des Planjahres zu erstellen, was sinnvollerweise als Bewegungsbilanz erfolgt. Dabei wird der Eröffnungsbilanz des Planjahres die geplante Schlussbilanz gegenüber gestellt. Die Beträge der einzelnen Positionen der Schlussbilanz ergeben sich dabei aus Planungsüberlegungen und aus den Ergebnissen des Leistungsbudgets (Eigenkapital) und des Finanzplanes (Kassenbestand bzw. Kontokorrentkredit).

Jede betragsmäßige Veränderung zwischen Anfangs- und Endbestand wird getrennt als Mittelverwendung bzw. Mittelherkunft dargestellt.

| AKTIVA | BW zum 01.01. | MV | MH | BW zum 31.12. |

|---|---|---|---|---|

|

|

|

Erhöhung der Bilanzsumme | Verminderung der Bilanzsumme |

|

|

|

|

Verminderung Cashflow | Erhöhung Cashflow |

|

|

|

|

|

|

|

| PASSIVA | BW zum 01.01. | MV | MH | BW zum 31.12. |

|

|

|

Verminderung der Bilanzsumme | Erhöhung der Bilanzsumme |

|

|

|

|

Verminderung Cashflow | Erhöhung Cashflow |

|

Abb. 13: Bewegungsbilanz >eigene Darstellung

Die Aktivseite der Bewegungsbilanz stellt sich wie folgt dar:

Tab. 24: Aktivseite der Bewegungsbilanz

|

|

|

Mittel-verwendung | Mittel-herkunft |

31.12. Planjahr |

| Grund & Gebäude | 1.000.000,00 | 0,00 | 25.000,00 | 975.000,001) |

| Maschinen | 130.000,00 | 20.000,00 | 15.000,00 | 135.000,002) |

| Anlagevermögen | 1.130.000,00 |

|

|

1.110.000,003) |

|

|

|

|

|

|

| Fertigungsmaterial | 8.000,00 |

|

8.000,00 | 0,004) |

| Unfertige Erzeugnisse | 0,00 |

|

|

0,005) |

| Fertigerzeugnisse | 0,00 | 45.600,00 |

|

45.600,006) |

| Forderungen | 60.000,00 | 26.250,00 |

|

86.250,007) |

| Kassa | 10.000,00 |

|

|

10.000,008) |

| Umlaufvermögen | 78.000,00 |

|

|

141.850,009) |

| Bilanzsumme | 1.208.000,00 |

|

|

1.251.850,00 |

Wie bereits an anderer Stelle erwähnt, erhöht jede Mittelverwendung den Bestand, jede Mittelherkunft (auch Aufbringung) verringert den Bestand. Oder anders ausgedrückt, jede Erhöhung eines Bestandes stellt eine Mittelverwendung dar, jede Reduktion eines Bestandes eine Mittelherkunft.

Ad 1) Zusatzinformation: Von den gesamten geplanten Abschreibungen des Planjahres in Höhe von EUR 40.000,00 (siehe BAB und Leistungsbudget) entfallen EUR 25.000,00 auf Gebäudeabschreibungen. Die Abschreibung verringert den Bestand und stellt eine Mittelherkunft dar (siehe CF aus dem Ergebnis „+“).

Ad 2) Zusatzinformation: Von den gesamten geplanten Abschreibungen des Planjahres in Höhe von EUR 40.000,00 (siehe BAB und Leistungsbudget) entfallen EUR 15.000,00 auf Maschinenabschreibungen. Die Abschreibung verringert den Bestand und stellt eine Mittelherkunft dar (siehe CF aus dem Ergebnis „+“). Gleichzeitig ist auch eine Investition für eine Anlage im Fertigungsbereich im Ausmaß von EUR 20.000,00 geplant (siehe auch CF aus der Investitionstätigkeit). Diese Investition erhöht den Bestand und stellt eine Mittelverwendung dar (siehe CF aus Investitionstätigkeit „-“).

Ad 3) Summe aus Ad 1) und Ad 2)

Ad 4) Zusatzinformation: Der Bestand an Fertigungsmaterial soll zur Gänze abgebaut werden. Der Abbau dieses Bestandes führt zu einer Mittelherkunft (siehe CF aus dem Working Capital „+“).

Ad 5) Zusatzinformation: Es sind keine Veränderungen der unfertigen Erzeugnisse geplant (siehe CF aus dem Working Capital).

Ad 6) Zusatzinformation: Es sollen 9.000 Produkte MP3-Easy hergestellt, aber nur 7.000 Produkte verkauft werden. Dies führt zu einer Bestandserhöhung. Berechnung siehe Leistungsbudget und CF aus dem Working Capital. Die Erhöhung des Bestandes führt zu einer Mittelverwendung (siehe CF aus dem Working Capital „-“).

Ad 7) Zusatzinformation: Das durchschnittliche Zahlungsziel unserer Kunden beträgt 45 Tage. Berechnung siehe CF aus dem Working Capital. Die Erhöhung des Bestandes führt zu einer Mittelverwendung (siehe CF aus dem Working Capital „-“).

Ad 8) Zusatzinformation: Der Kassenbestand soll in einem Mindestausmaß von EUR 10.000,00 gehalten werden.

Ad 9) Summe aus Ad 4) bis Ad 8)

Eine deutliche Erhöhung des Umlaufvermögens (annähernd verdoppelt) und eine Reduktion des Anlagevermögens führen zu einer Erhöhung der Bilanzsumme.

Die Passivseite der Bewegungsbilanz stellt sich wie folgt dar:

Tab. 25: Passivseite der Bewegungsbilanz

|

|

|

Mittel-verwendung | Mittel-herkunft | 31.12. Planjahr |

| Stammkapital | 200.000,00 |

|

|

200.000,001) |

| Kapitalrücklage | 100.000,00 |

|

|

100.000,002) |

| Gewinnrücklage | 50.000,00 |

|

13.975,00 | 63.975,003) |

| Bilanzgewinn | 8.000,00 | 8.000,00 | 20.000,00 | 20.000,004) |

|

|

|

|

|

|

| Rückstellungen | 90.000,00 |

|

15.000,00 | 105.000,005) |

| Verbindlichkeiten L&L | 60.000,00 |

|

13.000,00 | 73.000,006) |

| Kontokorrentkredit | 100.000,00 |

|

9.875,00 | 109.875,007) |

| Darlehen | 600.000,00 | 20.000,00 |

|

580.000,008) |

| Bilanzsumme | 1.208.000,00 |

|

|

1.251.850,00 |

Wie bereits an anderer Stelle erwähnt, verringert jede Mittelverwendung den Bestand, jede Mittelherkunft (auch Aufbringung) erhöht den Bestand. Oder anders ausgedrückt, jede Erhöhung eines Bestandes stellt eine Mittelherkunft dar, jede Reduktion eines Bestandes eine Mittelverwendung.

Ad 1) Zusatzinformation: Es sind keine Veränderungen des Stammkapitals geplant.

Ad 2) Zusatzinformation: Es sind keine Veränderungen der Kapitalrücklage geplant.

Ad 3) u. Ad 4) Zusatzinformation: Die Geschäftsleitung plant eine Ausschüttung in Höhe von 10 % des Stammkapitals (der Gewinn des Planjahres wird im Jahr danach ausgeschüttet). Dies entspricht EUR 20.000,00 (Stammkapital = 200.000,00 * 0,10 = 20.000,00). Es ist daher ein Bilanzgewinn in Höhe von EUR 20.000,00 zu bilden. Der Rest des Jahresüberschusses (siehe Leistungsbudget) ist daher als Gewinnrücklage zu dotieren. Auf die Bildung einer gesetzlichen Rücklage (5 % des Jahresüberschusses bis 10 % des Stammkapitals erreicht werden, siehe UGB § 130 (3)) kann verzichtet werden, da die Kapitalrücklage deutlich mehr als die geforderten 10 % des Stammkapitals erreicht. Die EUR 8.000,00 des Bilanzgewinnes des Vorjahres werden im Planjahr ausgeschüttet.

Jahresüberschuss EUR 33.975,00

- Dotierung Gewinnrücklage EUR 13.975,00

= Bilanzgewinn EUR 20.000,00

Die Ausschüttung des Bilanzgewinns in Höhe von EUR 8.000,00 verringert den Bestand und stellt eine Mittelverwendung dar (siehe CF aus Finanzierungstätigkeit „-“). Der laufende Jahresüberschuss, der für Bilanzgewinn und Gewinnrücklage verwendet wurde, erhöht diese beiden Bestände und stellt daher eine Mittelherkunft dar (siehe CF aus dem Ergebnis „Jahresüberschuss“ „+“).

Ad 5) Zusatzinformation: Ein Teil der gesamten Personalkosten (siehe BAB) resultiert aus der Dotierung von Pensions- und Abfertigungsrückstellungen. Das Ausmaß wurde mit EUR 15.000,00 geplant (siehe auch CF aus dem Ergebnis). Diese Dotierung erhöht den Bestand an Rückstellungen und stellt daher eine Mittelherkunft dar (siehe CF aus dem Ergebnis „+“).

Ad 6) Zusatzinformation: Das Unternehmen plant seine Lieferanten nach durchschnittlich 90 Tagen zu bezahlen. Daraus ergibt sich ein geplanter Endbestand für Lieferantenverbindlichkeiten im Ausmaß von EUR 73.000,00 (Berechnung siehe CF aus dem Working Capital). Die Erhöhung des Bestandes stellt eine Mittelherkunft dar (siehe CF aus dem Working Capital „+“).

Ad 7) Der zusätzliche Finanzmittelbedarf (siehe Finanzplan Finanzmittelbedarf/-überschuss) wurde durch die Erweiterung des Kontokorrentkredites aufgebracht. Die Erhöhung des Bestandes stellt eine Mittelherkunft dar.

Ad 8) Zusatzinformation: Die Geschäftsleitung plant die Rückzahlung eines bestehenden Darlehens im Ausmaß von EUR 20.000,00. Durch die Verringerung des Bestandes kommt es zu einer Mittelverwendung (siehe CF aus der Finanzierungstätigkeit „-“).

Die geplante Erhöhung des Vermögens (Erhöhung der Bilanzsumme Aktivseite) wird teilweise durch eine Erhöhung des Eigenkapitals (Gewinnrücklage, Bilanzgewinn) und teilweise durch eine Erhöhung des Fremdkapitals (Rückstellungen, Lieferantenverbindlichkeiten, Kontokorrentkredit) finanziert.

Sollten die Ergebnisse der Budgetierung nicht den geplanten Zielen entsprechen, so ist eine Überplanung und neuerliche Budgetierung erforderlich. Üblicherweise erfolgt dies in einem Gegenstromverfahren.

Wiederholungsaufgaben/Übungen

|

Wiederholungsaufgabe 4‑1: Erläutern Sie den Zusammenhang zwischen strategischer und operativer Planung. Wiederholungsaufgabe 4‑2: Erläutern Sie die Elemente eines integrierten Budgets und deren Zusammenhang. Wiederholungsaufgabe 4‑3: Erläutern Sie den Zusammenhang zwischen Teilplänen und integriertem Budget. Wiederholungsaufgabe 4‑4: Erläutern Sie den Unterschied zwischen Gesamt- und Umsatzkostenverfahren. Wiederholungsaufgabe 4‑5: Erläutern Sie den Unterschied zwischen direkter und indirekter Ermittlung des Cashflows. Wiederholungsaufgabe 4‑6: Wie wirkt sich eine Erhöhung des Materiallagers auf den Cashflow aus laufender Geschäftstätigkeit und auf den Zahlungsmittelüberschuss eines Unternehmens aus? Wiederholungsaufgabe 4‑7: Wie wirkt sich eine Erhöhung des Jahresüberschusses auf das Eigenkapital und den Zahlungsmittelüberschuss des Unternehmens aus? Wiederholungsaufgabe 4‑8: Wie wirkt sich die Erhöhung von langfristigen Rückstellungen auf den Zahlungsmittelüberschuss eines Unternehmens aus? |

Lösungen

Wiederholungsaufgabe 4-1:

Ein Unternehmen muss ständig sowohl strategische wie auch operative Anstrengungen unternehmen und beide Teile haben entsprechende Wechselwirkungen aufeinander. Die Strategie bildet den langfristigen Rahmen für die operative Tätigkeit. Die operativen Ergebnisse liefern wiederum entscheidendes Feedback für die Weiterentwicklung der Strategie.

Wiederholungsaufgabe 4-2:

Die Elemente eines Budgets sind das Leistungsbudget, der Finanzplan und die Planbilanz. Das Ergebnis des Leistungsbudgets (Jahresüberschuss) bildet den Ausgangspunkt für die Erstellung des Finanzplans. Die Ergebnisse beider Elemente fließen in die Planbilanz ein. Der Jahresüberschuss verändert das Eigenkapital der Bilanz, der Zahlungsmittelüberschuss bzw. –bedarf fließt in den Kassenbestand ein.

Wiederholungsaufgabe 4-3:

Die Ergebnisse der Teilpläne fließen als Erträge/Aufwand, Einzahlungen/Auszahlungen bzw. Bestandsveränderungen in die entsprechenden Elemente des Budgets ein.

Wiederholungsaufgabe 4-4:

Beim Gesamtkostenverfahren werden zur Ermittlung des Betriebsergebnisses von den Erträgen der abgesetzten Menge die Kosten der Periode (also die Kosten der produzierten Menge) abgezogen. Daher ist die Berücksichtigung von Bestandsveränderungen und aktivierten Eigenleistungen erforderlich.

Beim Umsatzkostenverfahren werden zur Ermittlung des Betriebsergebnisses von den Erträgen der abgesetzten Menge die Kosten dieser Menge abgezogen.

Das Ergebnis beider Rechnungen ist ident.

Wiederholungsaufgabe 4-5:

Bei der direkten Ermittlung werden den Einzahlungen einer Periode die Auszahlungen dieser Periode gegenüber gehalten.

Bei der indirekten Ermittlung werden ausgehend vom Jahresüberschuss (ÖVFA-Schema) alle unbaren Aufwendungen zugerechnet und alle unbaren Erträge subtrahiert.

Das Ergebnis beider Rechnungen ist ident.

Wiederholungsaufgabe 4-6:

Die Erhöhung des Materiallagers führt zu einer Verringerung des Cashflows aus laufender Geschäftstätigkeit und einer Verringerung des Zahlungsmittelüberschusses eines Unternehmens.

Wiederholungsaufgabe 4-7:

Die Erhöhung des Jahresüberschusses erhöht das Eigenkapital und Zahlungsmittelüberschuss eines Unternehmens.

Wiederholungsaufgabe 4-8:

Die Erhöhung von langfristigen Rückstellungen erhöht den Zahlungsmittelüberschuss eines Unternehmens.